Tính từ đỉnh cao nhất khoảng giữa cuối tháng 10 so với giá đóng cửa 19/11, giá các CP ngành thép đã giảm mạnh từ 17-27%. Giá (đơn vị tính 1.000 đ/CP)

HPG

giảm từ 58 xuống 48 tức giảm 17,2%,

HSG

giảm từ 51,3 xuống 37,5 tức 26,9%,

NKG

giảm từ 56,4 – 42 tức 25,5%,

SMC

giảm từ 56,4 xuống 42 tức 25,5% và

TLH

giảm từ 24,45 xuống 19,6 tức 19,8%. Một số bài báo cho rằng do giá thép thế giới giảm và thuế nhập khẩu thép giảm còn 10-15% kể từ 30/12/2021. Thực hư việc giảm giá và thuế NK sẽ ảnh hưởng đến ngành thép Việt Nam (VN) thế nào?

Đặc điểm kinh doanh ngành thép là có rất nhiều rào cảo thương mại như thuế nhập khẩu thép nhiều nước rất cao (VN hiện là 20%, cuối năm còn 15%) và các biện pháp phòng vệ thương mại rất khác nhau. Nên giá thép ở các quốc gia có thể rất khác nhau. Các DN thép VN thời gian gần đây xuất khẩu lớn sang Châu Âu và Mỹ do có giá bán tốt và nhu cầu cao từ các gói kích thích kinh tế khổng lồ sau đại dịch, như Mỹ Tổng thống Biden mới phê duyệt gói 1.200 tỷ đô cho xây dựng cơ sở hạ tầng, EU có gói 1.500 tỷ đô. VN nhập thép làm nguyên liệu từ Trung Quốc và Châu Á, nơi có giá thép rẻ hơn và giá đã giảm khoảng 20% so với đầu tháng 10.

Giá thép thị trường trong nước: Giá thép xây dựng, điển hình là thép cuộn CB240 (D6-8) Hòa Phát trong 2 tháng gần đây có 5 lần tăng giá và một lần giảm giá gần đây nhất vào 16/11.

Giá ngày 30/9 là 16.400 đ/kg (đã phản ánh vào báo cáo kết quả 9 tháng). Lần giảm giá mới nhất vào ngày 16/11 giảm 230 đ/kg (1,3%) từ mức 17.100 đ/kg về mức 16.870đ/kg. Giá hiện tại sau khi giảm vẫn cao hơn 470đ/kg hay 2,9% so với giá ngày 30 tháng 9 và cao hơn 50% so với cùng kỳ năm trước. Như vậy, giá thép xây dựng trong nước vẫn đang diễn biến có lợi cho các công ty thép so với cuối tháng 9, khác với một số bài báo chỉ đưa tin một nửa sự thực là giá giảm mà không đưa tin đầy đủ làm bạn đọc có thể bị hiểu nhầm. Thuế nhập khẩu thép của VN bắt đầu từ ngày 30/12/2021 giảm khoảng 5% còn 15%. Như vậy vẫn ở mức bảo hộ tốt cho thép trong nước.

Giá thép thế giới: Giá thép HRC ở Mỹ (nguồn Maketwach - NYSE American Steel Index) và Châu Âu (Sở Giao Dịch Kim Loại London, LME) đang có xu hướng giảm nhẹ khoảng 3% so với cuối tháng 9. Trong khi giá thép HRC tại Trung quốc giảm khoảng 20%.

Giá thép HRC ở Mỹ tăng mạnh từ năm ngoái đến đỉnh hồi cuối tháng 8 và bắt đầu có xu hướng giảm nhẹ đến nay. Giá đóng cửa ngày 19/11 là 1.490$/tấn giảm 45,6$/tấn hay 2,97% so với giá cuối tháng 9 là 1.535,67$/tấn. Giá này vẫn cao hơn rất nhiều so với giá ở VN.

Giá thép HRC tại Bắc và Tây Âu, giá thép HRC ổn định trong tháng 10, đầu tháng 11 giá thép đi lên từ 1.122$/Tấn lên mức 1.182$/tấn và từ giữa tháng 11 đi xuống, giá tại ngày 18 là 1.083$ /tấn. Giá mới nhất giảm 3,3% so với giữa tháng 10, vẫn cao hơn rất nhiều so với giá ở VN.

Giá thép HRC FOB Trung Quốc: Trong 1 tháng qua, giá HRC Trung quốc giảm khoảng 20% như biểu đồ dưới. Thép Trung Quốc, Châu Á được một số DN VN nhập làm nguyên liệu đầu vào cho sản xuất các loại thép khác, do vậy việc giảm giá này lại tốt, nhất là khi tồn kho ở mức hợp lý.

Tóm lại: Giá thép Châu Âu và Mỹ mặc dù có giảm khoảng 3% trong 1 tháng gần đây, nhưng vẫn ở mức cao hơn nhiều so với ở VN, còn giá thép HRC Trung Quốc giảm 20% nhưng không ảnh hưởng đáng kể đến lợi nhuận của DN thép VN, do các DN thép VN có mức tồn kho hợp lý.

Giá trị hàng tồn kho ngày 30/9 & số tháng sử dụng bình quân của 5 Công ty thép điển hình

Trung bình các công ty thép tồn kho

đủ để bán hàng và sản xuất trong khoảng 2,2 tháng. HPG

tồn kho lớn nhất tương ứng với 3 tháng sử dụng, trong đó thành phẩm là 1.9 tháng bán hàng và nguyên liệu bằng 4,7 tháng nhu cầu sản xuất. Tồn kho nguyên liệu

HPG

lớn do mua theo lô lớn để có giá rẻ và tiết kiệm tiền vận chuyển. Trong điều kiện nguồn cung ứng toàn cầu bị đứt gãy trong đại dịch, các công ty thép đã quản trị hàng tồn kho hợp lý và do vậy kể cả trong trường hợp

giá thép đi xuống cũng không ảnh hưởng đáng kể đến kết quả kinh doanh.

Bán hàng thép tháng 10: Theo hiệp hội thép VN, VSA, tháng 10/2021, Bán hàng thép các loại đạt 2,67 triệu tấn, tăng 20,55% so với tháng trước, và 36,4% so với cùng kỳ năm trước. Bán hàng thép 10 tháng đầu năm: đạt gần 24,6 triệu tấn, tăng 21,8% so với cùng kỳ năm trước; trong đó, xuất khẩu thép các loại đạt hơn 6,4 triệu tấn, tăng 77,5% so với cùng kỳ năm 2020.

Từ đầu tháng 10 các tỉnh được nới lỏng giãn cách xã hội, tình hình kinh doanh của các công ty đã cải thiện rõ rệt. Theo công bố, tháng 10/2021

HPG

bán được 968k tấn

tăng 64% so với cùng kỳ năm trước. Do giá tăng hơn 50% so với cùng kỳ năm trước, nên doanh thu tháng 10 của

HPG

sẽ bằng tăng 2,5 lần cùng kỳ năm trước. So với tháng 9, ống thép tăng 85%, HRC tăng 16% và thép thành phẩm xuất khẩu đạt 147k tấn bằng 2,4 lần so với năm trước. Tháng 10,

TLH

đạt doanh thu 650 tỷ,

gấp 2,2 lần tháng trước và lợi nhuận sau thuế đạt 40,8 tỷ tăng 20% so với tháng trước.

Lợi thế cạnh tranh: Các hiệp định thương mại tự do VN mới ký kết với các đối tác đã mang lại các lợi thế to lớn cho DN thép VN, đặc biệt là xuất sang Châu Âu và Mỹ, nơi chúng ta có giá thành thấp hơn do không phải chịu thuế carbon, và hạn ngạch xuất khẩu lớn (khác với Trung Quốc, Hàn Quốc, Ấn Độ, Thổ nhĩ kỳ).

HPG

là Cty thép lớn nhất Đông Nam Á, xếp thứ 15 thế giới trong ngành thép.

HPG

dùng công nghệ lò BOF, sản lượng lớn, nhà máy mới, tự động cao từ nguyên liệu đầu vào đến thành phẩm, có cảng nước sâu bên cạnh, nên giá thành rất cạnh tranh có thể thấp hơn 5-7$/tấn SP so với các đối thủ kể cả Trung Quốc.

HPG

có thị phần thép số 1 Việt Nam và xuất khẩu sang rất nhiều nước.

HSG

là nhà sản xuất tôn số 1 Đông Nam Á, với thương hiệu nổi tiếng Tôn, Thép, Nhựa Hoa Sen với hệ thống phân phối lớn, rộng khắp Việt Nam và 87 quốc gia thuộc cả 5 châu lục.

HSG

có thị phần số 2 về Ống Thép. Các nhà máy của

HSG

ở cả nam, trung, bắc gần hệ thống cảng biển.

HSG

có hệ thống các siêu thị nội thất ở miền nam và miền trung.

NKG

là nhà sản xuất tôn số 2 Việt Nam, bán chủ yếu ở miền nam, trung và xuất khẩu hơn 50 quốc gia.

SMC

&

TLH

xuất phát là nhà phân phối thép nên có hệ thống phân phối tốt và rộng khắp.

SMC

xuất khẩu 10-15% sang các nước.

SMC

đã có nhiều nhà máy ống thép và chế biến các SP thép trải dài cả nam, trung bắc cho nhiều đối tác nước ngoài rất hiệu quả.

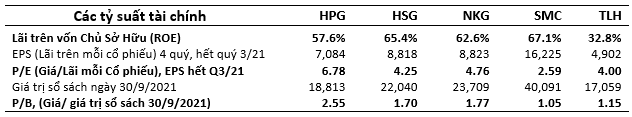

Khả năng sinh lời: ROE (Lãi trên vốn chủ sở hữu VCSH) của các Công ty thép trong 4 quý gần nhất kết thúc 30/9 vượt trội so với phần còn lại của thị trường. Nổi bật là

SMC

đạt 67,1%;

HSG

đạt 65,4%,

NKG

62,6%,

HPG

57,6% và

TLH

32,8%. Nếu công ty có VCSH đầu kỳ 100 đ, trong kỳ lãi 67,1 đ hay 65,4 đ, thật là các con số đáng mơ ước của rất nhiều Công ty.

Định giá các CP thép hấp dẫn? Cách đơn giản được nhiều nhà đầu tư sử dụng để định giá CP là dùng hệ số P/E (Giá trên lãi mỗi CP), và tham chiếu tỷ suất P/B (giá trên giá trị sổ sách mỗi CP). Nếu CP có P/E thấp hơn so với bình quân ngành, với chính nó trong quá khứ, và thị trường chung được xem là rẻ. Nếu CP có mức rủi ro bình thường, thanh khoản tốt (như

HPG

,

HSG

,

NKG

,

SMC

) và P/E thấp hơn 10 (nhất là P/E tương lai quý, năm tới) nên xem xét mua, nếu P/E dưới 7 có thể mua ngay. P/B càng thấp, càng rẻ. P/E của

SMC

đang thuộc hạng thấp nhất thị trường chỉ có 2,59 lần. Thị giá ngày 19/11 của

SMC

là 42.000 đ/CP so với giá trị sổ sách của nó tại ngày 30/9 là 40.091 đ, như vậy tỷ suất P/B chỉ là 1.05 lần, con số vô cùng hấp dẫn với CP có doanh thu gần tỷ đô, tình hình tài chính lành mạnh.

SMC

có thể chia tách 1 thưởng 3 nếu cổ đông muốn.

Tương tự như vậy

HSG

có EPS 4 quý là 8.818 Đ/CP với thị giá 37.500 Đ/CP thì hệ số P/E chỉ là 4,25 lần và P/B chỉ là 1,7 lần.

NKG

có P/E chỉ 4,76 lần và P/B là 1.77.

TLH

có P/E là 4 lần và P/B chỉ 1,15 lần.

HPG

có P/E là 6.78 lần và P/B là 2.55 lần. Rõ ràng 5 CP thép điển hình hiện đang có các chỉ số định giá quá hấp dẫn khi so sánh với chính nó trong quá khứ nhiều năm, so với bình quân của ngành tài nguyên cơ bản trong đó có thép, hiện tại P/E là 11,1 lần và P/B là 2,6 lần còn nếu so với bình quân 3 năm gần nhất của ngành tài nguyên cơ bản P/E là 12,5 và P/B là 1,6 lần, và so với bình quân toàn thị trường, P/E là 17,28 lần và P/B là 2,73 lần. Nếu bạn gửi tiết kiệm với lãi suất 5%/năm thì P/E là 20 lần (=100/5).

Nếu tính P/E forward hết 31/12/2021 các CP thép càng hấp hẫn hơn nữa do EPS 4 kết thúc 31/12 so với kết thúc ngày 30/9 sẽ tăng trưởng trung bình khoảng 14%. Lúc đó P/E của

HPG

chỉ còn 5,59 lần;

HSG

còn 3,88,

NKG

còn 3,81,

SMC

còn 2,53 và

TLH

còn 3,65 lần. Các CP thép ở trên đang hấp dẫn nhất thị trường.

Theo Tiến sĩ Trần Xuân Nam (Oxford DBA)