Cổ phiếu VNM của CTCP Sữa Việt Nam (Vinamilk) đang có tháng giảm giá thứ 4 liên tiếp bất chấp thị trường có nhiều tín hiệu khởi sắc. Đây là diễn biến tương phản hoàn toàn với giai đoạn tháng 10-11/2022.

của CTCP Sữa Việt Nam (Vinamilk) đang có tháng giảm giá thứ 4 liên tiếp bất chấp thị trường có nhiều tín hiệu khởi sắc. Đây là diễn biến tương phản hoàn toàn với giai đoạn tháng 10-11/2022.

(Ảnh minh hoạ)

Nghịch lý "cứu tinh" của thị trường lại đang dò đáy

Giai đoạn thị trường chứng khoán tiêu cực nhất cuối năm ngoái, cổ phiếu VNM đã có liên tiếp nhiều tuần tăng giá để "cứu nguy" cho chỉ số. Tuy nhiên, khi những gì xấu nhất đã đi qua, VN-Index cũng có những dấu hiệu tích cực về xu hướng và thanh khoản thì trái lại, trụ cột VNM

đã có liên tiếp nhiều tuần tăng giá để "cứu nguy" cho chỉ số. Tuy nhiên, khi những gì xấu nhất đã đi qua, VN-Index cũng có những dấu hiệu tích cực về xu hướng và thanh khoản thì trái lại, trụ cột VNM lại ở trong hoàn cảnh đối lập.

lại ở trong hoàn cảnh đối lập.

Tính từ đầu năm 2023 đến thời điểm hiện tại, VNM mới có đúng một tháng tăng giá và đang ở tháng giảm thứ 4 liên tiếp. Cổ phiếu đã từ bỏ hết các thành quả để lui về sát vùng đáy tháng 10/2022.

mới có đúng một tháng tăng giá và đang ở tháng giảm thứ 4 liên tiếp. Cổ phiếu đã từ bỏ hết các thành quả để lui về sát vùng đáy tháng 10/2022.

Các trạng thái kỹ thuật của VNM đều không thực sự tích cực khi đánh mất hết các đường xu hướng ngắn hạn và dài hạn. Trong khi đó, VN-Index đã chớm trở lại xu hướng tăng ngắn hạn và áp sát đường MA200.

đều không thực sự tích cực khi đánh mất hết các đường xu hướng ngắn hạn và dài hạn. Trong khi đó, VN-Index đã chớm trở lại xu hướng tăng ngắn hạn và áp sát đường MA200.

Tỷ lệ các mã có xu hướng dài hạn trên HOSE đang là 44%, cao nhất trong vòng 1 năm trở lại nhưng VNM lại không nằm trong nhóm này.

lại không nằm trong nhóm này.

Để thị trường có thêm động lực chinh phục các ngưỡng kháng cự mạnh trong thời gian tới, chuyển động của VNM sẽ cần phải có sự cải thiện thay vì "sa đà" thêm vào các phiên test đáy. Khi đó, những pha luân chuyển giữa VNM

sẽ cần phải có sự cải thiện thay vì "sa đà" thêm vào các phiên test đáy. Khi đó, những pha luân chuyển giữa VNM và các trụ như VCB, SAB, VHM mới có cơ sở để giúp thị trường đi tiếp.

và các trụ như VCB, SAB, VHM mới có cơ sở để giúp thị trường đi tiếp.

Biên lợi nhuận sẽ dần hồi phục

Tiêu thụ hàng tiêu dùng nhanh tăng trưởng hơn 10% trong quý 1/2023 theo cả Nielsen và Kanta, trái ngược hầu hết với tăng trưởng doanh thu của các công ty tiêu dùng đang niêm yết.

Sự chênh lệch giữa sell-in và sell-out tại hệ thống phân phối cho thấy áp lực tồn kho có thể đã giảm bớt, tạo nền cho sự bật lại của doanh thu trong các quý tới.

VNM ghi nhận kết quả kinh doanh quý 1 năm 2023 kém khả quan với doanh thu thuần 13.918 tỷ (+0,3%) và lợi nhuận sau thuế - cổ đông thiểu số 1.857 tỷ (-18% so với cùng kỳ).

ghi nhận kết quả kinh doanh quý 1 năm 2023 kém khả quan với doanh thu thuần 13.918 tỷ (+0,3%) và lợi nhuận sau thuế - cổ đông thiểu số 1.857 tỷ (-18% so với cùng kỳ).

Theo BVSC, thị phần VNM sụt giảm và doanh thu nội -2,5% - đánh dấu quý giảm thứ 4 liên tiếp trong khi thị trường sữa chung ước tính tăng 3%, theo Nielsen. Công ty cho biết đang chịu nhiều cạnh tranh và thách thức ở ngành hàng Sữa nước và Sữa bột, qua đó tỷ lệ chi phí bán hàng và quản lý/doanh thu cả năm 2023 sẽ phải duy trì tương tự như năm ngoái để hỗ trợ bán hàng và giành lại thị phần trong phần còn lại của năm. Tuy vậy, vẫn có một số ngành hàng nhỏ như sữa hạt ghi nhận tăng trưởng khả quan.

sụt giảm và doanh thu nội -2,5% - đánh dấu quý giảm thứ 4 liên tiếp trong khi thị trường sữa chung ước tính tăng 3%, theo Nielsen. Công ty cho biết đang chịu nhiều cạnh tranh và thách thức ở ngành hàng Sữa nước và Sữa bột, qua đó tỷ lệ chi phí bán hàng và quản lý/doanh thu cả năm 2023 sẽ phải duy trì tương tự như năm ngoái để hỗ trợ bán hàng và giành lại thị phần trong phần còn lại của năm. Tuy vậy, vẫn có một số ngành hàng nhỏ như sữa hạt ghi nhận tăng trưởng khả quan.

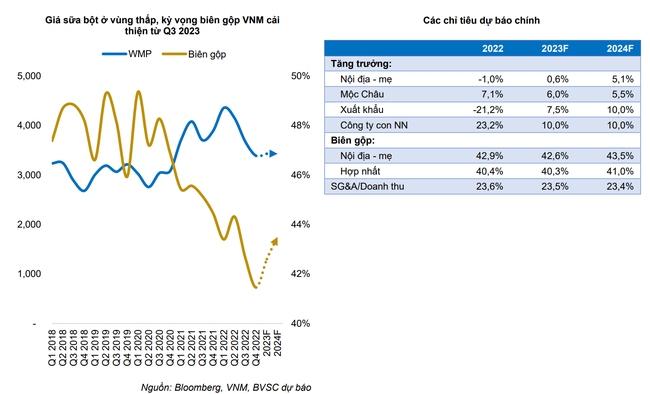

Trong khi đó, VNM ghi nhận biên gộp hợp nhất 38,8% và riêng công ty mẹ 41,4% - hầu như đi ngang so với quý 4/2022. KQKD vẫn đang phản ánh giá nguyên vật liệu cao đã chốt trong năm ngoái và biên lợi nhuận sẽ dần phục hồi từ quý 3/2023 trở đi. Tại đầu tháng 5-2023, giá sữa bột nguyên kem (WMP) đang giao dịch ở mức 3.230 USD/tấn, giảm hơn 30% từ đỉnh ghi nhận trong tháng 3-2022 và cao hơn 8% mức bình quân trong giai đoạn 2018 – 2020.

ghi nhận biên gộp hợp nhất 38,8% và riêng công ty mẹ 41,4% - hầu như đi ngang so với quý 4/2022. KQKD vẫn đang phản ánh giá nguyên vật liệu cao đã chốt trong năm ngoái và biên lợi nhuận sẽ dần phục hồi từ quý 3/2023 trở đi. Tại đầu tháng 5-2023, giá sữa bột nguyên kem (WMP) đang giao dịch ở mức 3.230 USD/tấn, giảm hơn 30% từ đỉnh ghi nhận trong tháng 3-2022 và cao hơn 8% mức bình quân trong giai đoạn 2018 – 2020.

BVSC dự báo doanh thu thuần 61.061 tỷ (+1,8%) và lợi nhuận sau thuế - cổ đông thiểu số 8.985 tỷ (+5,5%). BVSC tin rằng câu chuyện biên lợi nhuận dần hồi phục trong nửa cuối năm 2023 – 2024 và dự báo lợi nhuận tăng trưởng 10,4% trong 2024.

Mai Hương