Cổ phiếu (CP) tốt để đầu tư là CP đang được thị trường định giá thấp hơn giá trị nội tại (Intrinsic value) của nó. Nếu một CP bị định giá thấp, giá của nó sẽ được tăng lên để phản ánh giá trị cơ bản thật của nó khi các thông tin đúng có sẵn trên thị trường. Trong thời kỳ điều chỉnh giá, lãi thực hiện của CP này sẽ vượt tỷ lệ lãi yêu cầu cho một CP với rủi ro của nó và do vậy trong thời kỳ điều chỉnh giá này, nó được xem là cổ phiếu tăng trưởng (Growth Stocks). Nhà đầu tư khôn ngoan là người tìm được các CP đang bị thị trường định giá thấp dưới giá trị nội tại.

Cách định giá CP đơn giản nhưng được thị trường chấp nhận rộng rãi nhất là dùng hệ số P/E (Giá trên lãi mỗi CP). Nếu CP có P/E thấp hơn so với bình quân của nó trong quá khứ, của ngành và thị trường chung được xem là rẻ. Phương pháp khác được tham chiếu để định giá CP là tỷ suất P/B (Giá trên giá trị sổ sách mỗi CP). P/B càng thấp, càng rẻ.

Để có chiều sâu, trong bài viết này chúng tôi phân tích CP điển hình đại diện ngành thép mà hiện đang được định giá rất thấp là

HSG

. Tại ngày 28/1/2022,

HSG

có P/E chỉ 3,42 lần, so với với P/E bình quân 3 năm của chính nó là 9,46, thấp hơn 2,77 lần. So với bình quân ngành tài nguyên cơ bản (thép) P/E 3 năm gần nhất theo FiinGroup là 12,5 lần, P/E của

HSG

thấp hơn 3,6 lần còn nếu so với P/E bình quân của VNindex là 16,93 lần nó thấp hơn 5 lần. Nếu so với 10 CP hàng đầu của các ngành tiềm năng như biểu đồ dưới

HSG

rẻ hơn từ 3-10,5 lần (E/P của

HSG

là 29,2%).

Giá (P) của

HSG

hôm 28/1/2022 là 30.350 đ, giá trị sổ sách (B) của nó là 21.835 đ hay P/B của

HSG

là 1,39 lần so với bình quân của VNIndex 2,59 lần, thấp hơn 1,9 lần.

HSG

có thể chia cổ tức 128%.

CP tốt nhất để đầu tư là CP tăng giá tốt nhất. Để đánh giá đúng, chúng ta hãy xem % tăng giá kép hàng năm (CAGR) của

HSG

trong thời kỳ đủ dài là 10 năm. Trong đầu tư bạn luôn phải nhìn dài hạn có như vậy bạn mới thấy quy luật. Mặc dù giá

HSG

3 tháng gần đầy đã giảm 40% nhưng

HSG

vẫn có CAGR là 35,8%/năm cao hơn nhiều so với trung bình của VNindex 14,8% và so với 10 CP đầu ngành tiềm năng 25,9%.

Tính từ đỉnh cao nhất khoảng giữa cuối tháng 10/2021 so với giá đóng cửa 28/1/2022, giá các CP ngành thép đã giảm mạnh từ 27- 44%,

HSG

giảm 40,8%. Tại sao vậy? phải chăng do giá thép thế giới giảm trong nửa cuối năm 2021?

Trung Quốc (TQ) là quốc gia sản xuất và tiêu thụ thép lớn nhất thế giới, chiếm khoảng 50% thị phần thế giới. Thép HRC là nguyên liệu chính cho sản xuất tôn mạ, ống thép và nhiều sp khác. Giá thép HRC FOB TQ đầu năm 2021 là 670$/tấn tăng 61,2% lên đỉnh 1.080$/tấn vào đầu tháng 5 và sau đó dần đi xuống, đến 31/12/2022 giá là 754.5$/tấn, tức giảm 30,1% so với đỉnh cao nhất. Tuy nhiên giá cuối năm 2021 so với giá đầu năm nó vẫn cao hơn 12,6%. Do bị đứt gãy chuỗi cung ứng, giá HRC tại Mỹ tăng mạnh từ đầu năm từ mức 1.000$/tấn lên đỉnh vào cuối tháng 8 là 1.940$/tấn và sau đó giảm dần đến cuối năm ở mức 1.437,5$/tấn tức giảm 25,9%.

Biến động giá thép trong năm 2021 đã được phản ánh vào Lãi mỗi cổ phiếu EPS mỗi quý (màu xanh) và EPS trượt 4 quý (màu tím) của

HSG

như biểu đồ dưới. Quý 1 và quý 2 EPS tăng vượt trội, quý 3 giảm còn 1.905đ/CP và quý 4 giảm còn 1.293 đ/CP. EPS trượt 4 quý của

HSG

ngày 31/12/21 là 8.873 đ/CP và ROE đạt 48.9% cao vượt trội so với CP Chứng Khoán, Ngân hàng.

Theo LME (London Metal Exchange) trong hơn một tháng qua tính đến 4/2, giá thép HRC FOB TQ đã tăng 8,1% từ 754$/tấn lên 815$/tấn, xu hướng tăng giá rất rõ ràng như biểu đồ dưới.

Tương tự, tại Bắc và Tây Âu, giá ngày 31/12/2021 là 960$/tấn đến ngày 4/2/2022 đã tăng lên 1.098$/Tấn, tăng 14,38% và xu hướng tăng giá khá rõ ràng. Giá tại bắc mỹ sau thời gian tăng mạnh, từ đầu tháng 2, đang có xu hướng đi ngang ở mức 1.005$/tấn.

Giá thép tại Việt Nam, đại diện là thép cuộn CB240 Hòa Phát trong quý 4/2021 đã tăng từ 16,4 triệu đ/tấn lên 17,17 tr/tấn và từ giữa tháng 10 giảm xuống, giá tại ngày cuối năm 2021 là 16,25tr đ/tấn. Từ 29/12/2021 đến 4/2/2022 giá thép CB240 ở VN đã tăng 2,9% từ 16,25 tr đ lên 16,72 triệu đ/tấn.

Hãy xem giá thép HRC của các hợp đồng tương lai 12 tháng tới của LME ở biểu đồ dưới. HRC FOB TQ gần như đi ngang cả năm.

Các lợi thế cạnh tranh ngành thép Việt Nam có thể kể như:

1. Chi phí sản xuất thép ở Việt Nam thấp hơn nhiều so với EU và Mỹ. Theo VCBS giá thành sản xuất thép lò BOF (Việt Nam dùng chủ yếu loại này) ở mức 12 triệu đ/tấn, thấp hơn khoảng 20-22% so với lò EAF (EU và Mỹ dùng 40% lò này). Theo VSDC giá điện và phí carbon khiến chi phí sản xuất thép ở EU cao hơn ít nhất 140-160$/tấn so với Việt Nam. Giá phát thải carbon khoảng 60$/tấn, một tấn thép sản xuất từ lò BOF sẽ thải ra 1,85 tấn Co2. Chênh lệch giá HRC giữa EU và Việt Nam khá cao khoảng 280 $/tấn.

2. Các DN thép Việt Nam tận dụng tốt các cơ hội từ các hiệp định thương mại tự do. Việt Nam đã ký 15 hiệp định thương mại tự do (FTA) nhất là các FTA mới ký như EVFTA với EU; UKVFTA với Anh; Xuyên thái bình dương (TPTPP); Á âu (VCEFT); RCEPT; Asia FTA... Nó cho phép Các DN xuất khẩu với nhiều ưu đãi hơn, thuế thấp hơn.

3. Các rào cản thương mại và thuế nhập khẩu cao. Kinh doanh ngành thép có nhiều rào cảo thương mại như các biện pháp phòng vệ thương mại, áp đạt chỉ tiêu Quota nhập khẩu, thuế chống bán phá giá và thuế nhập khẩu thép nhiều nước rất cao (VN hiện là 15%, Mỹ 25%). EU áp hạn mức quota với thép, nếu vượt quá phải chịu áp thuế 25%. EU hiện đang áp quota cho Hàn quốc 170.000 tấn/năm, Ấn độ 210.000 tấn/năm. Thổ nhĩ kỳ phải chịu thuế chống bán phá giá từ 4,7%-7,3% lên thép HRC từ tháng 4.2021. Quota của Việt Nam và các nước khác là 2 triệu tấn/năm trong 3 năm tới. EU áp dụng phí Carbon cho thép nhập khẩu, nhưng DN Việt Nam chưa phải áp dụng cho đến hết năm 2025.

4. Nguồn cung thép của TQ đang bị hạn chế: TQ chiếm khoảng 50% nguồn cung thép thế giới nhưng đang gặp vấn đề về nguồn cung do chính phủ TQ đang có chính sách dài hạn cắt giảm 18% lượng khí thải carbon/GDP theo cam kết và để cho thế vận hội mùa đông diễn ra ở Bắc Kinh tháng 2/2022. Ngành thép không được ưu tiên phát triển do tạo nhiều khí thải carbon nhất.

5. TQ đã cắt bỏ hoàn toàn chính sách HOÀN thuế xuất khẩu 13% cho 23 mặt hàng thép từ tháng 5/2021, nên xuất khẩu thép của TQ giảm, tạo điều kiện cho các DN Việt Nam xuất khẩu thép sang Mỹ, EU, TQ.

6. Nhu cầu thép của các nước tăng do các gói kích thích kinh tế khổng lồ sau đại dịch, như Mỹ có gói 1.200 tỷ đô cho xây dựng cơ sở hạ tầng, EU có gói 1.500 tỷ đô.

Thị trường thép trong nước lớn và tăng trưởng tốt trong năm 2022 và 3 năm tới do:

a. Theo MBKE chính phủ đang quyết liệt đẩy mạnh giải ngân đầu tư công với số tiền lớn hơn bất cứ năm nào trong quá khứ. Quốc hội mới phê duyệt gói hỗ trợ, kích thích kinh tế sau đại dịch 350.000 tỷ đ, trong đó riêng gói xây dựng cơ sở hạ tầng là 150.000 tỷ đ. Cộng với mức 530.000 tỷ đ đang có, sẽ giúp chi tiêu công năm 2022 tăng 38% so với năm trước.

b. Các công trình xây nhà ở đang phải tạm hoãn trong thời kỳ giãn cách nay đang được đẩy mạnh. Theo Savills nguồn cung căn hộ năm 2022 và 2023 sẽ tăng từ 67%-70% so với 2021.

c. GDP Việt Nam năm 2022 theo nhiều tổ chức uy tín dự kiến tăng 6,5-7%, BDS sẽ phát triển cùng với tốc độ tăng đầu tư cơ sở hạ tầng và việc hoàn thiện luật pháp về nhà đất, xây dựng, đầu tư công.

d. Dòng vốn đầu tư vốn nước ngoài tăng mạnh do chuyển dịch từ TQ sau đại dịch. VN có chính trị ổn định, nhân công giá rẻ, địa kinh tế thuận lợi, giá thuê đất ở VN đang thấp hơn so với các nước Thái Lan, Indonesia, Malysia khoảng 25-33%.

Cấu trúc doanh thu và lãi của HSG :

: Doanh thu xuất khẩu của

HSG

năm 2021 tăng vượt bậc 181%, chiếm tỷ trọng 58% so với 42% bán trong nước. Nhưng lãi trực tiếp từ xuất khẩu của

HSG

(Doanh thu trừ giá vốn hàng bán và chi phí bán hàng) là 1.044 tỷ đ chỉ chiếm 19% trong khi lãi trực tiếp của bán hàng trong nước là 4.484 tỷ đ chiếm tới 81%. Lãi gộp bán thành phẩm chiếm 60% và lãi bán hàng hóa chiếm 40%. Theo VSA,

HSG

có thị phần lớn nhất về Tôn mạ với 35,9% và thứ 2 về Ống thép với 15,5%. Công ty lớn trong ngành như

HSG

sẽ có lợi thế tăng thị phần và tăng lãi so với các công ty nhỏ.

Ước kết quả năm 2022 của HSG . Cơ sở ước tính:

. Cơ sở ước tính:

1. Theo VSA, VCBS giá tôn và ống thép hiện tại tiếp tục được duy trì trong năm 2022. Theo MBKE thị trường thép trong nước tăng trưởng 15-20% trong năm 2022.

2. Doanh thu nội địa

HSG

sẽ tăng 15% do nhu cầu trong nước tăng, do chuỗi hơn 80 siêu thị VLXD và nội thất cũng như giá đang ở mức tốt. Nó sẽ bù đắp cho sự sụt giảm của Doanh thu xuất khẩu dự kiến giảm 10%, bởi chuỗi cung ứng toàn cầu đã ổn định hơn. Do vậy tổng doanh thu về cơ bản bằng năm 2021.

3. Tỷ lệ lãi sau thuế/Doanh thu được ước tính thận trong theo 4 quý năm 2020 là 5.1% (2021 là 7.7%)

4. Do vậy tổng lãi sau thuế của

HSG

năm 2022 ước đạt 2.518 tỷ đ, EPS đạt 5.103 đ/CP. Với P/E của

HSG

3 năm gần nhất là 9.46 lần, (tương ứng với P/E trung bình của ngành Tài nguyên cơ bản (thép) trong 3 năm gần nhất là 12,5 lần (theo FiinGroup) và chiết khấu 25%), ước tính giá

HSG

theo P/E 2022 là 48.250 đ.

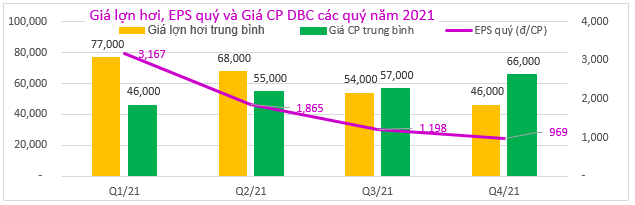

Sự vận động ngược chiều giữa giá CP với Lãi EPS trong ngắn hạn có thể diễn ra với một CP nào đó, nhưng dài hạn thì nó sẽ vẫn trở về đúng quy luật. Ví dụ điển hình như DBC. DBC đạt mức lãi EPS quý cao nhất vào quý 1/2021 là 3.167đ/CP khi đó giá thịt heo hơi trung bình quý 1 là 77.000 đ/Kg và giá CP DBC trung bình quý 1 là 46.000đ/CP. Từ đó giá thịt heo liên tục giảm đến cuối năm còn 46.000đ/kg, tức giảm 40%. Lãi EPS các quý cũng giảm, Q2 là 1.865 đ/CP, Q3 còn 1.198đ/CP đến quý 4 còn 969đ/CP giảm đến 69% so với quý 1. Tuy nhiên giá CP trung bình của DBC lại liên tục tăng từ cuối quý 2 lên 55.000đ/CP, quý 3 là 57.000 đ/CP,và quý 4 là 66.000 đ/CP và đến nay sau thông tin DBC chia CP thưởng 100%, giá DBC hiện ở mức 71.500đ/CP tức là tăng 55% so với cuối quý 1/2021. P/E trượt cuối quý 1/2021 của DBC chỉ khoảng 3,5 nhưng nay là 8,4 lần. Xem biểu đồ ở dưới.

Rủi ro lớn nhất khi đầu tư vào các cổ phiếu ngành thép là sự biến động giá nguyên liệu và giá thép các loại khó đoán định. Để hạn chế rủi ro, bạn nên đầu tư vào các CP dẫn đầu ngành và đang được định giá thấp.

Theo TS Trần Xuân Nam (Oxford DBA), CEO SaoNam Consulting Corp