Theo ông Hưng, việc được FTSE Russell nâng hạng chỉ là điểm khởi đầu trong hành trình phát triển của thị trường chứng khoán Việt Nam.

Những dấu ấn trên hành trình tiến tới nâng hạng

Tại livestream Cafef cùng Chứng do Chứng khoán SSI tổ chức, ông Phạm Lưu Hưng, Kinh tế trưởng kiêm Giám đốc SSI Research nhận định rằng quyết định nâng hạng thị trường Việt Nam lên thị trường mới nổi thứ cấp của FTSE Russell đã giúp “giải tỏa” đáng kể những lo ngại từ phía nhà đầu tư nước ngoài, đồng thời thể hiện rõ năng lực phối hợp và khả năng xử lý linh hoạt của cơ quan quản lý trong suốt quá trình chuẩn bị.

Ông nhấn mạnh, các vấn đề phát sinh trong giai đoạn cuối đều được giải quyết trong thời gian ngắn, qua đó mở đường cho thông báo nâng hạng chính thức, điều này là rất tích cực đối với thị trường.

Nhìn lại hành trình chuẩn bị nâng hạng trong thời gian qua, ông Hưng cho biết đã có rất nhiều thay đổi mang tính nền tảng.

Từ tháng 11 năm ngoái, Việt Nam đã triển khai cơ chế giao dịch không ký quỹ (non-prefunding), tiếp đó là việc ban hành văn bản loại bỏ yêu cầu hợp thức hóa lãnh sự trong quá trình mở tài khoản cho nhà đầu tư nước ngoài, giúp rút ngắn đáng kể thủ tục gia nhập thị trường.

Bên cạnh đó, Nghị định 155 cũng đã được sửa đổi, bổ sung nhiều quy định quan trọng liên quan đến hoạt động niêm yết, rút ngắn thời gian từ IPO đến niêm yết, đồng thời làm rõ hơn các quy định về tỷ lệ sở hữu nước ngoài.

Một dấu ấn nổi bật khác là việc triển khai hệ thống KRX, được đánh giá là “bước ngoặt” với thị trường chứng khoán Việt Nam. Kinh tế trưởng SSI chia sẻ, trước khi hệ thống KRX vận hành, mức độ hoài nghi của nhà đầu tư nước ngoài về khả năng triển khai còn cao hơn cả nghi ngờ về việc Việt Nam có thể được nâng hạng hay không. Tuy nhiên, sau khi hệ thống vận hành thành công, độ trễ giao dịch đã giảm mạnh tiệm cận các quốc gia trong khu vực. Điều này đã củng cố đáng kể niềm tin của nhà đầu tư nước ngoài vào thị trường.

Không chỉ vậy, so với nhiều quốc gia từng được nâng hạng trước đó, Việt Nam chắc chắn không nằm ở nhóm cuối bảng. Ông tin tưởng rằng sau khi chính thức được nâng hạng, thị trường chứng khoán Việt Nam sẽ nhanh chóng vươn lên nhóm giữa của các thị trường mới nổi và có tiềm năng trở thành một trong những thị trường dẫn đầu trong tương lai khi quy mô và chiều sâu tiếp tục được cải thiện.

Sức hấp dẫn dài hạn của thị trường chứng khoán Việt Nam

Trước câu hỏi về việc liệu các quỹ đầu tư đang theo dõi chỉ số thị trường cận biên có bán ra khi Việt Nam chính thức được nâng hạng hay không, ông Phạm Lưu Hưng cho rằng điều này khó xảy ra trong ngắn hạn.

Hiện số lượng quỹ sử dụng chỉ số FTSE Frontier không nhiều, do đó áp lực bán ra là không đáng kể. Hơn nữa, thời gian để Việt Nam chính thức có hiệu lực nâng hạng còn khá dài đến 21/9/2026.

"Trong khoảng thời gian hơn một năm này, nếu các quỹ cần tái cơ cấu danh mục, họ hoàn toàn có thể thực hiện việc này một cách từ tốn. Với quy mô tương đối nhỏ của nhóm quỹ này, việc “rebalance” danh mục sẽ không tạo ra áp lực lớn đối với thị trường Việt Nam", ông Hưng chỉ rõ.

Bình luận về tính hấp dẫn của thị trường chứng khoán Việt Nam trong giai đoạn tới, ông Hưng nhấn mạnh rằng câu chuyện nâng hạng chỉ là một trong nhiều yếu tố của quá trình phát triển thị trường vốn.

Bên cạnh việc đáp ứng các tiêu chí kỹ thuật, cơ quan quản lý và các thành viên thị trường vẫn đang nỗ lực để gia tăng chiều sâu cho thị trường. Một trong những giải pháp quan trọng là đẩy mạnh hoạt động IPO. Thực tế thời gian qua, các thương vụ IPO lớn chẳng hạn như TCBS đã tạo ra chất xúc tác mạnh mẽ không chỉ cho cổ phiếu ngành chứng khoán mà còn dự báo cải thiện đáng kể thanh khoản toàn thị trường.

Theo ông Hưng, trong thời gian tới, khi ngày càng nhiều doanh nghiệp quy mô lớn lên sàn, cùng với đà phát triển chung của thị trường, đây sẽ là cơ hội để thu hút mạnh hơn dòng vốn nước ngoài. Việc nâng hạng giúp Việt Nam khẳng định đã đáp ứng các tiêu chuẩn của một thị trường mới nổi, song sức hấp dẫn dài hạn còn đến từ nhiều yếu tố khác như danh sách cổ phiếu chất lượng, câu chuyện tăng trưởng kinh tế hay sự sôi động của các hoạt động niêm yết mới.

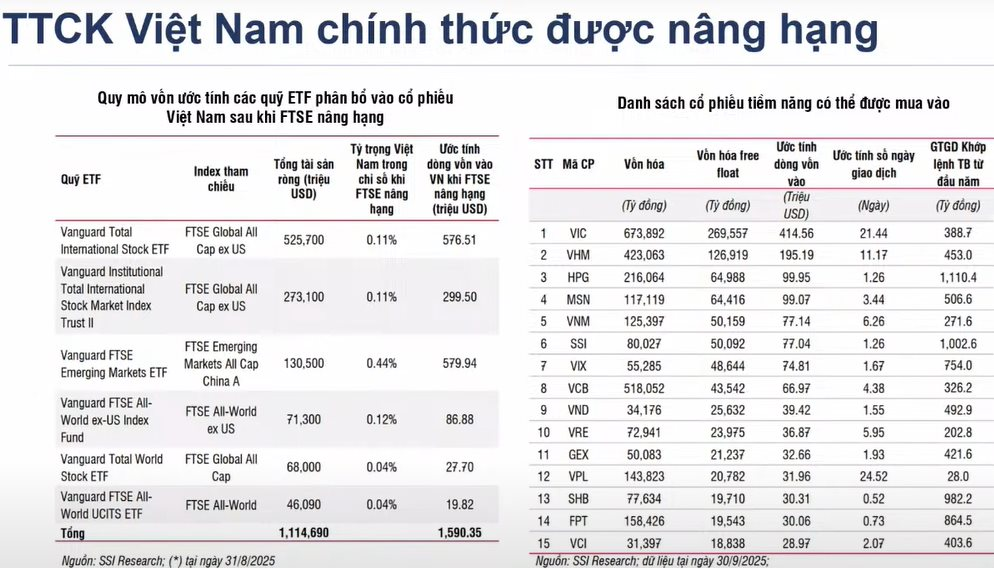

SSI ước tính dòng vốn đổ vào khoảng 1,6 tỷ USD từ các quỹ thụ động khi nâng hạng

Vị chuyên gia cũng lưu ý rằng, từ đầu năm đến nay, nhà đầu tư nước ngoài đã bán ròng khoảng 4 tỷ USD, con số này lớn hơn nhiều so với ước tính dòng vốn khoảng 1,6 tỷ USD có thể đổ vào từ các quỹ thụ động khi Việt Nam được nâng hạng. “Nếu Việt Nam có thể thu hút trở lại lượng vốn đã rút ra nhờ cải cách và mở rộng thị trường, đó sẽ là một câu chuyện lớn hơn rất nhiều so với việc các quỹ thụ động mua vào tại thời điểm nâng hạng,” ông nhấn mạnh.

Theo ông Hưng, việc được FTSE Russell nâng hạng chỉ là điểm khởi đầu trong hành trình phát triển của thị trường chứng khoán Việt Nam. Mục tiêu xa hơn là được MSCI công nhận là thị trường mới nổi, nhờ vậy mà quy mô dòng vốn ngoại có thể tăng mạnh hơn đáng kể.

Nếu hình dung theo “thang 10 điểm”, mức vốn hóa và dòng tiền khi đạt chuẩn MSCI sẽ ở mức “10 điểm không có nhưng”. Để hướng tới điều này, Việt Nam đang triển khai mô hình đối tác bù trừ trung tâm (CCP), đây là tiêu chí không nằm trong khung của FTSE nhưng là điều kiện quan trọng để tiệm cận chuẩn MSCI.

Link gốc