Thông tư 14 không chỉ là một quy định pháp lý mà còn là một chiến lược trong quá trình yêu cầu nâng cao chất lượng quản lý rủi ro, hướng tới hệ thống ngân hàng an toàn, minh bạch.

Đây là khẳng định của Phó Thống đốc Ngân hàng Nhà nước Việt Nam (NHNN) Đoàn Thái Sơn, tại buổi họp Ban chỉ đạo Basel lần thứ 4 do ông chủ trì vừa diễn ra.

Thông tư số 14/2025/TT-NHNN (Thông tư 14) được NHNN ban hành ngày 30/6/2025 quy định về tỷ lệ an toàn vốn đối với ngân hàng thương mại (NHTM), chi nhánh ngân hàng nước ngoài (CNNHNNg).

Theo Phó Thống đốc NHNN Đoàn Thái Sơn, với việc ban hành Thông tư 14, NHNN đã tạo cơ sở pháp lý quan trọng để các NHTM, CNNHNNg triển khai chuẩn mực Basel III. Ảnh minh họa

Theo NHNN, Thông tư 14 được xây dựng dựa trên cơ sở kế thừa một số nội dung của Thông tư số 41/2016/TT-NHNN (đã được sửa đổi, bổ sung năm 2022, 2023) quy định tỷ lệ an toàn vốn đối với ngân hàng thương mại, chi nhánh ngân hàng nước ngoài, đồng thời nghiên cứu, bổ sung các hướng dẫn mới nhất của Ủy ban Basel tại chuẩn mực Basel III và tham khảo kinh nghiệm quốc tế để đưa ra các quy định phù hợp với đặc điểm của các ngân hàng tại Việt Nam.

Tại buổi họp, Phó Thống đốc NHNN đánh giá, với việc ban hành Thông tư 14, NHNN đã tạo cơ sở pháp lý quan trọng để các NHTM, CNNHNNg triển khai chuẩn mực Basel III. Đây không chỉ là một quy định pháp lý mà còn là một chiến lược trong quá trình yêu cầu nâng cao chất lượng quản lý rủi ro, hướng tới hệ thống ngân hàng an toàn, minh bạch.

Bên cạnh đó, việc ban hành Thông tư 14 cũng là nội dung quan trọng của NHNN trong việc thực hiện mục tiêu, giải pháp tại Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021-2025” của Thủ tướng Chính phủ ban hành kèm theo Quyết định số 689/QĐ-TTg ngày 08/6/2022. Do đó, việc triển khai hiệu quả Thông tư 14 là nội dung rất quan trọng, liên quan trực tiếp đến an toàn hoạt động cũng như tình hình tài chính, hoạt động cấp tín dụng… của NHTM, CNNHNNg.

Các chuyên gia hãng xếp hạng tín nhiệm SNI Ratings cũng nhận định: Thông tư 14 2025 là bước tiến tới gần chuẩn mực Basel III của ngành ngân hàng.

Thông tư 14 nhấn mạnh tầm quan trọng của chất lượng và tính bền vững trong cơ cấu vốn của ngân hàng, khi bổ sung các yêu cầu riêng cho vốn lõi cấp 1 (CET1) và vốn cấp 1, thay vì chỉ tập trung vào tổng vốn chung. Cụ thể, quy định yêu cầu tỷ lệ CET1 tối thiểu ở mức 4,5% và tỷ lệ vốn cấp 1 là 6%.

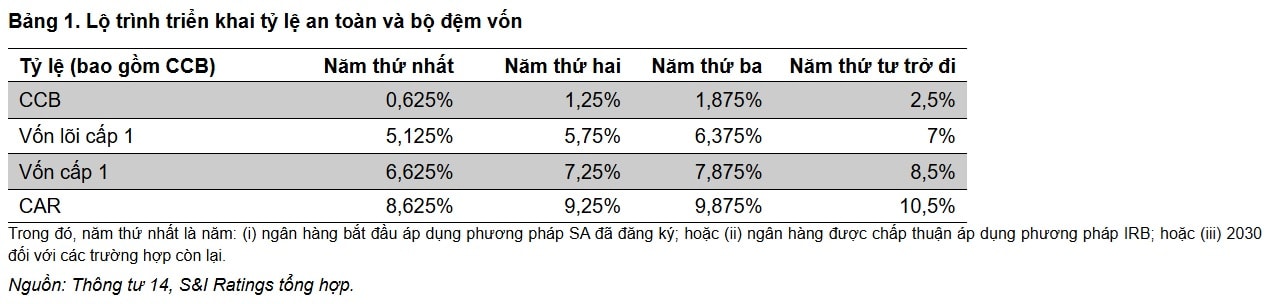

Ngoài ra, Thông tư 14 cũng đưa ra quy định về các bộ đệm vốn, bao gồm: (i) tỷ lệ bộ đệm bảo toàn vốn (CCB) từ 0,625% đến 2,5% theo lộ trình; (ii) tỷ lệ bộ đệm vốn phản chu kỳ (CCyB) ở mức 0% – 2,5%, tùy vào điều kiện kinh tế; và (iii) tỷ lệ bộ đệm vốn đối với ngân hàng có tầm quan trọng hệ thống. Theo đó, ngân hàng chỉ được chia lợi nhuận giữ lại khi đáp ứng đủ tỷ lệ an toàn và bộ đệm vốn. Đặc biệt, CCyB được thiết kế để NHNN linh hoạt trong điều hành, với hai mục tiêu chính: (i) hạn chế rủi ro phát sinh từ việc tăng trưởng tín dụng quá mức trong giai đoạn kinh tế tăng trưởng nóng; và (ii) nâng cao khả năng chống chịu của hệ thống thông qua yêu cầu bộ đệm vốn cao hơn khi dự báo có khả năng xảy ra suy thoái.

Những quy định nổi bật tại Thông tư 14 bao gồm:

Thứ nhất, điều chỉnh Tài sản có rủi ro tín dụng (RWA): Hỗ trợ tăng trưởng tín dụng có chọn lọc. Thông tư 14 thiết kế lại cách xác định tài sản có rủi ro tín dụng theo Phương pháp tiêu chuẩn (SA) theo hướng chi tiết hơn. Cụ thể, hệ số rủi ro tín dụng (CRW) được điều chỉnh dựa trên các yếu tố chính: loại tài sản bảo đảm, nguồn thanh toán nợ, năng lực tài chính và tỷ lệ bảo đảm – đặc biệt ở nhóm cho vay bất động sản. Cách tiếp cận này giúp phân loại tốt hơn giữa các khoản vay cùng phân khúc nhưng khác biệt về mức độ rủi ro.

Những khoản vay có tài sản bảo đảm đủ tiêu chuẩn, dòng tiền trả nợ tốt và tỷ lệ bảo đảm (LTV) thấp sẽ được áp dụng CRW thấp hơn, qua đó làm giảm yêu cầu vốn cho ngân hàng và khuyến khích cấp tín dụng có chọn lọc.

Quy định cũng giảm hệ số rủi ro cho một số khoản vay nhất định nếu đáp ứng đủ điều kiện – tập trung vào các lĩnh vực ưu tiên và có dòng tiền ổn định. Cụ thể như:

Cho vay doanh nghiệp nhỏ và vừa (SME): CRW giảm từ 90% xuống 85%.

Các khoản cấp tín dụng chuyên biệt cho doanh nghiệp (tài trợ dự án, đầu tư máy móc – thiết bị, dự trữ hàng hóa): CRW giảm đối với dự án đã hoàn thành đưa vào khai thác và khoản vay tài trợ hàng hóa.

Cấp tín dụng cho doanh nghiệp có vốn chủ sở hữu âm hoặc bằng 0: CRW giảm từ 250% xuống 200%.

Những điều chỉnh này tạo điều kiện mở rộng tín dụng đối với khu vực tư nhân, đầu tư dự án hạ tầng và sản xuất kinh doanh – những động lực tăng trưởng kinh tế mà Chính phủ đang ưu tiên đẩy mạnh.

Bên cạnh đó, Thông tư 14 còn thể hiện bước tiến trong quản trị rủi ro khi lần đầu giới thiệu Phương pháp xếp hạng nội bộ (IRB) – cho phép ngân hàng tự phát triển hệ thống xếp hạng nội bộ để đánh giá rủi ro tín dụng. Khác với SA – vốn sử dụng hệ số rủi ro chuẩn hóa, IRB yêu cầu ngân hàng tự ước tính các tham số rủi ro như xác suất vỡ nợ (PD), tỷ lệ tổn thất (LGD) và giá trị khoản phải đòi tại thời điểm vỡ nợ (EAD). Theo SNI Ratings, độ phức tạp của IRB – đòi hỏi ngân hàng phải đáp ứng yêu cầu cao về dữ liệu, nguồn nhân lực và hạ tầng công nghệ – có thể là thách thức đối với nhóm ngân hàng quy mô nhỏ.

Ở khía cạnh khác, SNI Ratings cho rằng những lợi ích mà IRB mang lại bao gồm:

Nâng cao năng lực quản trị rủi ro: việc triển khai IRB thúc đẩy ngân hàng đầu tư hệ thống dữ liệu, mô hình dự báo thống kê và quy trình kiểm soát rủi ro chặt chẽ, từ đó tăng khả năng đo lường và giám sát rủi ro một cách chủ động hơn.

Tăng hiệu quả sử dụng vốn: IRB giúp phản ánh rủi ro thực tế hơn, qua đó ngân hàng có thể phân bổ vốn hợp lý và tối ưu hóa chi phí vốn.

Thúc đẩy tăng trưởng tín dụng bền vững: IRB tạo điều kiện để dòng vốn đi đúng hướng, giúp ngân hàng xác định và ưu tiên cho vay những khách hàng có chất lượng tín dụng tốt. Điều này góp phần mở rộng tín dụng lành mạnh mà không đánh đổi an toàn hệ thống.

"Thông tư 14 đánh dấu bước tiến quan trọng để đưa ngành ngân hàng tiến gần hơn đến chuẩn mực quốc tế Basel III – nhằm củng cố an toàn hệ thống, tính minh bạch và khả năng chống chịu rủi ro. Tuy nhiên, bằng cách giảm hệ số rủi ro tín dụng theo phương pháp SA ở một vài phân khúc và cho phép triển khai theo lộ trình, Thông tư 14 tạo điều kiện mở rộng tín dụng có chọn lọc, phù hợp với định hướng tăng trưởng của Chính phủ.

Một điểm cần chú ý là trong bối cảnh tỷ lệ tín dụng trên GDP của Việt Nam duy trì ở mức cao, việc triển khai Thông tư 14 cần đi kèm với nâng cao giám sát chất lượng tín dụng và định hướng dòng vốn vào các lĩnh vực ưu tiên", các chuyên gia SNI Ratings đánh giá.

Đồng thời trong ngắn hạn, theo các chuyên gia, các ngân hàng sẽ dần chuyển sang áp dụng phương pháp SA theo Thông tư 14, do giúp cải thiện CAR và mở rộng tín dụng hiệu quả. Việc áp dụng sớm IRB nhiều khả năng chỉ khả thi với một số ngân hàng lớn có nền tảng dữ liệu và hệ thống quản trị rủi ro tốt. Ngoài ra, Thông tư 14 cũng tiếp tục tạo áp lực tăng vốn đối với nhóm ngân hàng TMCP quốc doanh (BID, CTG) – vốn có tỷ lệ CAR khá thấp – để đảm bảo dư địa tăng trưởng trong dài hạn.

Trong chuyển động chung của hệ thống, có thể thấy với bối cảnh ngành ngân hàng đang được Thủ tướng Chính phủ yêu cầu, giao xem xét để gỡ bỏ quản lý hạn mức tăng trưởng tín dụng, việc nâng cao nguồn vốn và các yêu cầu khác từ phía TCTD để đáp ứng các chuẩn mực quản trị rủi ro là cấp thiết. Thông tư 14 theo đó có thể xem như một "mắt xích" trong lộ trình chuyển đổi phù hợp với thực tiễn thị trường và năng lực quản trị hệ thống ngân hàng thương mại.

Mặc dù nhận định Thông tư 14 đặt ra các quy định nghiêm ngặt hơn, ông Quản Trọng Thành, Giám đốc Phân tích Chứng khoán Maybank Investment Bank cho rằng, lộ trình thực hiện Thông tư 14/2025 là hợp lý, giúp các ngân hàng có thời gian chuẩn bị và cân đối giữa các yêu cầu về vốn (tức là CAR) và lợi ích cổ đông (tức là tăng trưởng lợi nhuận và ROE).

Theo ông Thành, các ngân hàng áp dụng Thông tư 14 sớm sẽ nhận được nhiều ưu đãi hơn từ NHNN (ví dụ: không bị áp hạn mức tăng trưởng tín dụng) và được nhà đầu tư đánh giá cao nhờ áp dụng chuẩn vốn chặt chẽ hơn (cũng như thể hiện năng lực phân tích dữ liệu tốt trong trường hợp được chấp thuận áp dụng phương pháp IRB).

Tính đến năm 2024, ghi nhận một số NHTM đã công bố hoàn thành các chỉ tiêu trong chuẩn mực Basel III, gồm OCB, HDBank, ACB, VIB, Nam A Bank, SeABank, LPBank, Techcombank, VPBank, Sacombank, MSB, ABBank...

Một số ngân hàng tuy chưa áp dụng toàn bộ Basel III nhưng đã áp dụng một vài cấu phần của bộ chuẩn mực này, như tỷ lệ đảm bảo khả năng thanh khoản và tỷ lệ nguồn vốn ổn định ròng trong giám sát rủi ro định kỳ…

Lê Mỹ-Link gốc