Mặc dù tốc độ tăng trưởng lợi nhuận so với cùng kỳ sẽ cải thiện so với quý trước, mức độ cải thiện vẫn sẽ khá hạn chế. Do đó, động lực cải thiện về định giá và điểm số cho thị trường là không lớn trong mùa báo cáo quý này...

Ảnh minh họa.

Trong cuộc họp FOMC gần nhất, Fed đã phát đi tín hiệu mới về mặt bằng lãi suất cao hơn trong năm 2024 (cao hơn 50 bps lên 5,1%) và 2025 (cao hơn 50 bps lên 3,9%), trong khi mức đỉnh lãi suất năm nay không thay đổi (vùng 5,25%-5,5%) và hàm ý rằng có khả năng Fed sẽ còn một lần tăng lãi suất nữa trong năm nay.

Mặc dù khả năng tăng một lần lãi suất vẫn còn bỏ ngỏ khi chỉ số PCE lõi trong tháng 8 cũng đã hạ nhiệt về mức 3,9%, nhưng nhìn chung, việc Fed duy trì bằng lãi suất cao hơn trong hai năm tới là một thông tin bất lợi đối với việc điều hành tỷ giá, nhất là khi giữa SBV và Fed đang có sự ngược pha trong chính sách tiền tệ.

Sau cuộc họp của Fed, SBV đã bắt đầu phát hành tín phiếu. Sau khi lượng hút ròng lũy kế tính đến ngày 3/10/2023 đạt gần 111 nghìn tỷ, lãi suất liên ngân hàng qua đêm và lãi suất tín phiếu đã bắt đầu lần lượt tăng lên 0,55% và 1,18% theo số liệu gần nhất. Diễn biến này cùng với kỳ vọng tăng trưởng tín dụng tăng tốc cuối năm có thể sẽ giúp cho chênh lệch lãi suất VNĐ và USD thu hẹp hơn.

ĐỘNG LỰC VỀ KẾT QUẢ KINH DOANH KHÔNG NHIỀU

Cùng với việc tỷ giá đã tăng 3,5% kể từ đầu năm, trong báo cáo cập nhật triển vọng thị trường chứng khoán tháng 10, Chứng khoán Rồng Việt VDSC không kỳ vọng các hoạt động carry trade tạo thêm áp lực lên tỷ giá. Nhưng trong kịch bản tiêu cực nhất, DXY tăng vượt 110, SBV có thể sẽ phải can thiệp bằng bán ngoại hối kết hợp hút ròng trên kênh tín phiếu, điều này có thể làm trầm trọng thêm tâm lý đầu tư do lo ngại về sự thay đổi sâu sắc hơn trong điều hành chính sách tiền tệ.

VDSC cũng không cho rằng đây là một tín hiệu đảo chiều chính sách khi tăng trưởng kinh tế vẫn còn thấp và lạm phát vẫn trong tầm kiểm soát nhưng rõ ràng là không gian để nới lỏng thêm chính sách tiền tệ tương đối hạn chế, và điều này không phải là thông tin tích cực đối với thị trường chứng khoán trong giai đoạn cuối năm.

Trên thực tế, tâm lý thị trường đã nhanh chóng thay đổi thể hiện qua sự sụt giảm mạnh của thanh khoản toàn thị trường. Đặc biệt dòng tiền tại các nhóm ngành dẫn dắt tâm lý đợt vừa qua – bất động sản, chứng khoán, xây dựng (đầu tư công) – đã có dấu hiệu suy yếu rõ rệt. Điều này củng cố thêm quan điểm rằng xu hướng tăng điểm diện rộng của thị trường trên hiệu ứng chính sách từ tháng 5 sẽ dần nhường chỗ cho trạng thái dao động (swing) với xu hướng đi ngang.

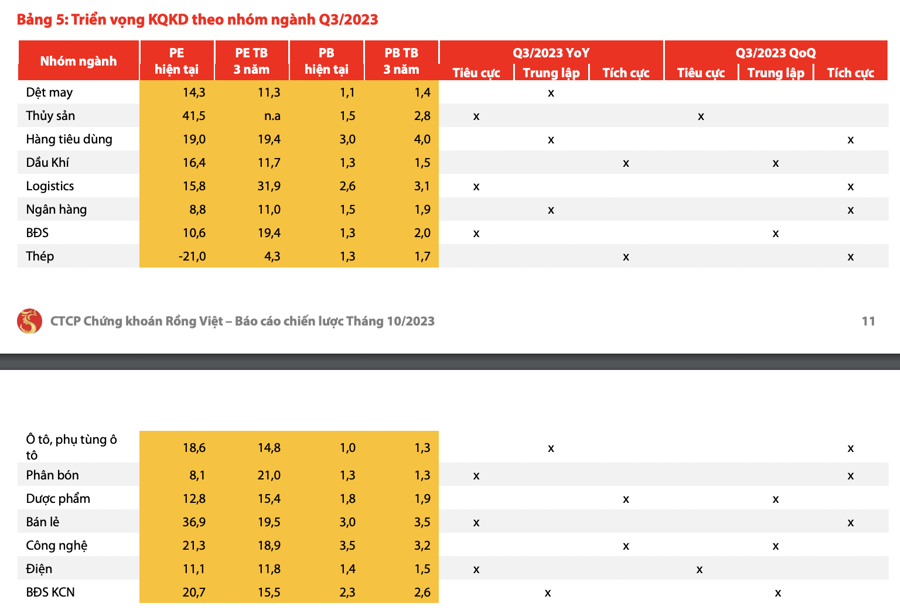

Trong Q3/2023, VDSC dự báo lợi nhuận của đa phần các nhóm ngành sẽ ghi nhận sự cải thiện so với Q2/2023, xu hướng có phần tương đồng với diễn biến phục hồi của các hoạt động kinh tế và thương mại theo số liệu của GSO.

Xét về tăng trưởng so với cùng kỳ, các nhóm ngành Dầu khí, Dược phẩm, Công nghệ được dự báo sẽ ghi nhận tăng trưởng lợi nhuận sau thuế tích cực ở mức hai chữ số trong Q3/2023. Ở chiều ngược lại, các ngành Thủy sản, bất động sản, Phân bón, Bán lẻ, Điện dự báo sẽ suy giảm lợi nhuận so với Q3/2022.

Nhìn chung, mặc dù tốc độ tăng trưởng so với cùng kỳ sẽ cải thiện so với quý trước, mức độ cải thiện vẫn sẽ khá hạn chế. Do đó, động lực cải thiện về định giá và điểm số cho thị trường là không lớn trong mùa báo cáo quý này.

Triển vọng tăng trưởng lợi nhuận sau thuế khả năng cao sẽ tích cực hơn trong Q4/2023 do cùng kỳ năm ngoái nhiều nhóm ngành có mức nền lợi nhuận thấp như Ngân hàng, Thép, Hàng tiêu dùng, BĐS và Chứng khoán.

THỊ TRƯỜNG ĐI NGANG, TẬP TRUNG VÀO CỔ PHIẾU RIÊNG LẺ

VDSC kỳ vọng VN-Index sẽ dao động trong khoảng 1.100 – 1.180, tương ứng với vùng định giá P/E trong khoảng 13,2x-14,2x và tỷ suất sinh lời hàm ý là 7,0%-7,6%, hấp dẫn hơn tương đối so với lãi suất gửi tiết kiệm kỳ hạn 12 tháng hiện dưới 6%.

Việc các nhà đầu tư tổ chức (trong nước và nước ngoài – tạm gọi là chuyên nghiệp) liên tục bán ròng với tỷ lệ tham gia thị trường ở mức thấp khiến diễn biến thị trường chứng khoán chịu sự chi phối chủ yếu bởi tâm lý của nhà đầu tư cá nhân, vốn thường dao động mạnh đặc biệt trong những giai đoạn trống thông tin hỗ trợ. Cho đến khi nhà đầu tư chuyên nghiệp gia nhập trở lại, xu hướng chung của thị trường sẽ ổn định và tích cực hơn.

Sang tháng 10, diễn biến thị trường sẽ xoay quanh các câu chuyện về ước tính kết quả kinh doanh quý 3/2023 của các doanh nghiệp niêm yết. Khảo sát sơ bộ quan điểm của các chuyên viên phân tích ngành, cho thấy thị trường khó có thể sẽ có mùa công bố kết quả kinh doanh lạc quan trên diện rộng. Thay vào đó, mức độ phục hồi sẽ phụ thuộc từng ngành nghề và chiến lược kinh doanh của từng doanh nghiệp.

Do vậy, nhà đầu tư đón sóng kết quả kinh doanh quý 3/2023 sẽ cần có sự chọn lọc từng cổ phiếu riêng lẻ, thay vì kỳ vọng vào sự phục hồi chung của toàn ngành.

Thu Minh