Dưới góc độ vĩ mô, thị trường chứng khoán sẽ hưởng lợi tích cực được thúc đẩy bởi nhiều yếu tố bao gồm tỷ giá hạ nhiệt giúp chi phí nhập khẩu giảm xuống sẽ tác động tích cực tới nhóm doanh nghiệp xuất khẩu qua đó tác động tích cực tới thị trường chứng khoán....

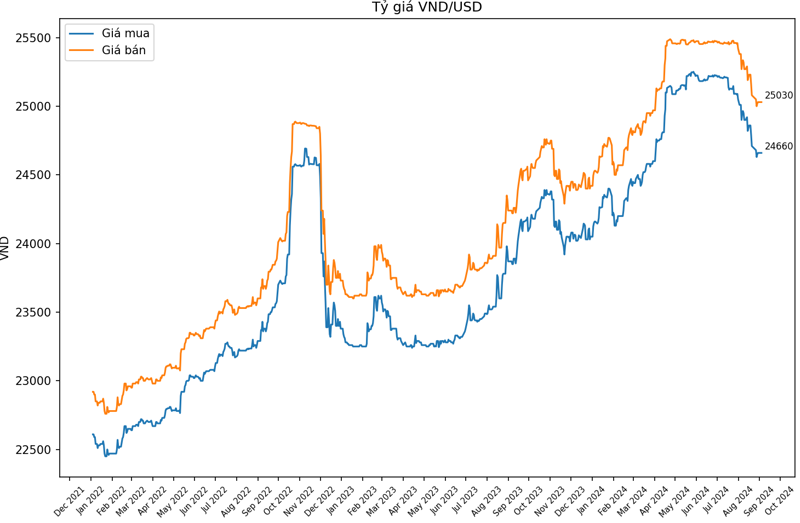

Diễn biến tỷ giá VND/USD của Vietcombank đến ngày 4/9/2024.

Chứng khoán TPS vừa đưa ra những nhận định về việc chỉ số DXY giảm tác động tích cực tới thị trường chứng khoán Việt Nam. Theo đó, tính tới ngày 26/8/2024, chỉ số USD Index (DXY) đã giảm 1,4% từ đầu năm. Nguyên nhân chỉ số này giảm là do kỳ vọng Fed sẽ cắt giảm lãi suất trong những tháng tới do PMI của Hoa Kỳ tháng 8/2024 ghi nhận ở mức thấp nhất kể từ đầu năm 2024, tỷ lệ thất nghiệp tăng và tỷ lệ lạm phát giảm.

Sau phát biểu của Fed, các nhà đầu tư kỳ vọng nhiều hơn vào quyết định cắt giảm lãi suất của Fed trong những kỳ họp sắp tới. Điều này đã tác động rất tích cực tới tỷ giá của Việt Nam trong những ngày gần đây. Tỷ giá tại các ngân hàng thương mại đã giảm 1,9% từ mức cao nhất trong năm 2024.

Tỷ giá hạ nhiệt cũng đã tạo thuận lợi hơn cho các nhà điều hành tiếp tục duy trì chính sách nới lỏng tiền tệ. Cụ thể, lãi suất tín phiếu kỳ hạn 14 ngày đã giảm từ 4,5%/năm xuống còn 4,25%/năm kể từ ngày 8/5/2024 xuống còn 4,20%/năm kể từ ngày 20/8 và giảm xuống còn 4,15% kể từ ngày 23/8/2024.

Tuy nhiên, giá vàng vẫn duy trì ở mức cao và được dự báo tiếp tục tăng trong thời gian tới có thể sẽ kìm hãm tốc độ giảm của tỷ giá.

Theo TPS, tỷ giá hạ nhiệt đã tác động tới thị trường chứng khoán trong thời gian gần đây. Cụ thể, Vn-Index đã tăng từ 1.188 điểm lên ngưỡng 1.280 điểm tương ứng với 7,74% trong giai đoạn từ 5/8/2024 đến 26/8/2924.

Dưới góc độ vĩ mô, thị trường chứng khoán sẽ hưởng lợi tích cực được thúc đẩy bởi nhiều yếu tố bao gồm tỷ giá hạ nhiệt giúp chi phí nhập khẩu giảm xuống sẽ tác động tích cực tới nhóm doanh nghiệp xuất khẩu qua đó tác động tích cực tới thị trường chứng khoán.

Đồng thời, xuất khẩu tăng tốc tạo thu nhập ổn định cho người lao động, yếu tố quan trọng thúc đẩy sự phát triển của ngành hàng tiêu dùng, qua đó tác động tới thị trường chứng khoán

Cuối cùng, áp lực tỷ giá giảm tạo điều kiện thuận lợi cho nhà điều hành thúc đẩy chính sách đầu tư công và tiếp tục duy trì chính sách tiền tệ nới lỏng, cũng có tác động tích cực tới thị trường chứng khoán.

Từ kết quả khảo sát của công cụ Fedwatch (CME group) cho thấy, tính tới ngày 26/08/2024, có khoảng 39% thị trường dự đoán trong kỳ họp vào ngày 18/09/2024, Fed sẽ đưa mức lãi suất hiện tại là 5,25% - 5,50% xuống còn 4,75% - 5,0% và khoảng 61% thị trường cho rằng Fed sẽ đưa lãi suất về mức 5,0% - 5,25%.

TPS kỳ vọng, Fed sẽ giảm lãi suất kể từ sau tháng 9, được thúc đẩy bởi các yếu tố như sau: PMI Hoa Kỳ dưới ngưỡng 50, lạm phát Hoa Kỳ duy trì xu hướng giảm, tỷ lệ thất nghiệp tăng, tiêu thụ của thị trường Mỹ đang có dấu hiệu chậm lại.

Dưới góc độ phân tích kỹ thuật, xét trên đồ thị ngày, hiện thị trường đang tiệm cận ngưỡng 1.290 – 1.300 điểm và có những nhịp kiểm định vùng kháng cự này. Với thông tin Fed có thể hạ lãi suất trong tháng 9 sẽ tạo tâm lý tích cực cho chỉ số có thể chinh phục được vùng 1.300 điểm một lần nữa và hướng đến những vùng chỉ số cao hơn.

Tuy nhiên, trong ngắn hạn, sau một nhịp tăng khá dài thì các nhịp điều chỉnh là điều có thể xảy ra. Vùng TPS kỳ vọng thị trường điều chỉnh nằm ở 2 ngưỡng là 1.250 và 1.220 điểm. Nhịp điều chỉnh này mang ý nghĩa một nhịp nghỉ tạo đà cho thị trường khi có những thông tin tích cực và cũng mở ra vùng mua cho nhà đầu tư trong thời gian tới.

Nói về tỷ giá mới đây, theo chứng khoán MBS, sau khi chạm đáy 13 tháng vào cuối tuần trước, chỉ số DXY đã dần phục hồi lên mức 101.3 điểm, sau khi Mỹ điều chỉnh tăng trưởng GDP quý 2 lên 3%, cao hơn so với ước tính trước đó là 2,8% cho thấy nền kinh tế đang tăng trưởng ổn định.

Đồng thời, số đơn xin nhận trợ cấp thất nghiệp lần đầu cũng giảm xuống mức 231.000 đơn, thấp hơn so với mức dự đoán cho thấy thị trường lao động Mỹ vẫn đang khá tích cực. Điều này cùng với áp lực lạm phát giảm đáng kể, đã củng cố thêm niềm tin rằng nền kinh tế Mỹ đã “hạ cánh mềm” và Fed có thể tự tin hơn trong việc cắt giảm lãi suất vào tháng tới.

Thị trường tài chính đang định giá khoảng 67% Fed sẽ giảm lãi suất 25 điểm cơ bản về mức 5% - 5,25% vào cuộc họp sắp tới. Tỷ giá liên ngân hàng tiếp tục đà giảm, hiên đang giao dịch tại 24.884 VND/USD. Tỷ giá tại thị trường tự do cũng giảm mạnh về mức 25.155 VND/USD, trong khi tỷ giá trung tâm đang niêm yết tại 24.224 VND/USD.

Theo MBS, mặc dù chỉ số Vn-Index đi ngang trong 7 phiên gần đây nhưng vẫn nằm trong xu hướng tăng khi đã thoát khỏi xu hướng giảm nối các đỉnh tháng 6 và tháng 7. Hiện chỉ số này vẫn nằm trên tất cả các đường MA quan trọng từ MA 50 đến MA200. Phía trước vẫn là vùng cản kỹ thuật ngắn hạn 1.297 – 1.306 điểm, trong kịch bản cơ bản khi Vn-Index vượt vùng cản ngắn hạn này, kỳ vọng chỉ số sẽ hướng đến vùng mục tiêu 1.320 điểm, trong khi vùng hỗ trợ ở 1.260 điểm.

Thu Minh-Link gốc