Các chuyên gia VCBS dự báo tăng trưởng tín dụng toàn ngành cuối quý III/2025 ước đạt 14%. Trong đó, nhiều ngân hàng ghi nhận mức tăng trưởng tín dụng cao hơn đáng kể so với mặt bằng chung của toàn ngành.

Tăng trưởng tín dụng tích cực

Trong báo cáo tổng hợp dự báo kết quả kinh doanh 3 quý năm 2025 và cả năm 2025, các chuyên gia VCBS dự báo tăng trưởng tín dụng toàn ngành cuối quý III/2025 ước đạt 14%. Trong đó, nhiều ngân hàng ghi nhận mức tăng trưởng tín dụng cao hơn đáng kể so với mặt bằng chung của toàn ngành.

Trong danh sách các ngân hàng mà VCBS theo dõi, HDBank được dự báo có mức tăng trưởng tín dụng cao hơn so với trung bình ngành nhờ mảng cho vay nông nghiệp – nông thôn, sự phục hồi của thị trường bất động sản và nhận chuyển giao ngân hàng Đông Á. VCBS dự báo, tăng trưởng tín dụng của HDBank đạt 31% cho cả năm 2025.

Trong khi đó, động lực cho tăng trưởng tín dụng của ACB đến từ nhóm khách hàng SME và cá nhân. VCBS dự báo, tín dụng của ACB sẽ tiếp tục tăng trưởng tích cực trong những tháng cuối năm, ước đạt 19,3% cho cả năm 2025. Một số ngân hàng khác như MSB, VietinBank, Sacombank cũng được dự báo có mức tăng trưởng tín dụng cao trong năm 2025, lần lượt là 21,1%, 16,9% và 14%.

Nhiều ngân hàng ghi nhận mức tăng trưởng tín dụng cao hơn so với mặt bằng chung toàn ngành.

Trước đó, theo báo cáo của MBS, tính đến ngày 29/8/2025, dư nợ tín dụng toàn hệ thống tăng 11,82% so với cuối năm 2024 và tăng khoảng 20% so với cùng kỳ năm trước. Trong đó, nhóm ngân hàng tư nhân có mức tăng trưởng tín dụng cao hơn (khoảng 18%) so với các ngân hàng thương mại nhà nước (khoảng 12%) trong quý III/2025.

Để đạt được những kết quả trên, kể từ đầu năm đến nay, NHNN đã có nhiều động thái để thúc đẩy tăng trưởng tín dụng toàn hệ thống, đáp ứng cho mục tiêu tăng trưởng kinh tế 8%. Cụ thể, NHNN tiếp tục duy trì mặt bằng lãi suất điều hành ở mức thấp nhằm định hướng giảm lãi suất cho vay. Tính đến ngày 10/9, lãi suất cho vay bình quân đối với các giao dịch mới của các ngân hàng thương mại ở mức 6,52%/năm, giảm thêm 0,41 điểm % so với cuối năm 2024.

Bên cạnh đó, vào cuối tháng 7/2025, NHNN cũng đã điều chỉnh tăng thêm chỉ tiêu tăng trưởng tín dụng năm 2025 đối với các tổ chức tín dụng. Động thái này được đánh giá là bước đi linh hoạt của cơ quan điều hành, vừa tạo thêm dư địa cho các ngân hàng mở rộng tín dụng, vừa hỗ trợ mục tiêu tăng trưởng kinh tế.

Tín dụng phân bổ ra sao?

Cũng như mọi năm, trong 9 tháng năm 2025, NHNN luôn định hướng tăng trưởng tín dụng phải hướng vào lĩnh vực sản xuất kinh doanh, các lĩnh vực ưu tiên và động lực tăng trưởng, đồng thời kiểm soát chặt chẽ tín dụng đối với các lĩnh vực tiềm ẩn rủi ro.

Riêng đối với lĩnh vực bất động sản, NHNN cũng đã ban hành nhiều giải pháp để tạo điều kiện cho người dân, doanh nghiệp tiếp cận đảm bảo an toàn cho hoạt động lĩnh vực bất động sản.

Theo đó, NHNN đã hoàn thiện các quy định về tỷ lệ an toàn vốn trong hoạt động của ngân hàng theo hướng quy định về hệ số rủi ro áp dụng đối với các khoản cho vay liên quan tới bất động sản theo tỷ lệ bảo đảm, theo tỷ lệ thu nhập và theo loại hình bất động sản. Trong đó, cho vay kinh doanh bất động sản được áp dụng hệ số rủi ro cao nhất là 200%, cho vay đối với nhà ở xã hội được áp dụng hệ số rủi ro thấp hơn (từ 20% - 50%) cho vay nhà ở thương mại thông thường.

Đồng thời, NHNN cũng quy định giảm tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung dài hạn và tăng cường công tác theo dõi, giám sát, thanh tra, kiểm tra theo chứng năng nhiệm vụ, có các văn bản chỉ đạo về hoạt động tín dụng nói chung cũng như các văn bản chỉ đạo về tín dụng bất động sản.

Tuy nhiên, theo báo cáo của NHNN, dư nợ tín dụng bất động sản vẫn có sự tăng trưởng cao và tỷ trọng trong tổng dư nợ tín dụng chung có xu hướng tăng (từ 19,59% trong năm 2020 lên 23,68% tính đến 31/7/2025). Trong đó, dư nợ tín dụng bất động sản tập trung tăng trưởng vào mục đích kinh doanh bất động sản, tín dụng tiêu dùng, tự sử dụng bất động sản có xu hướng tăng chậm lại.

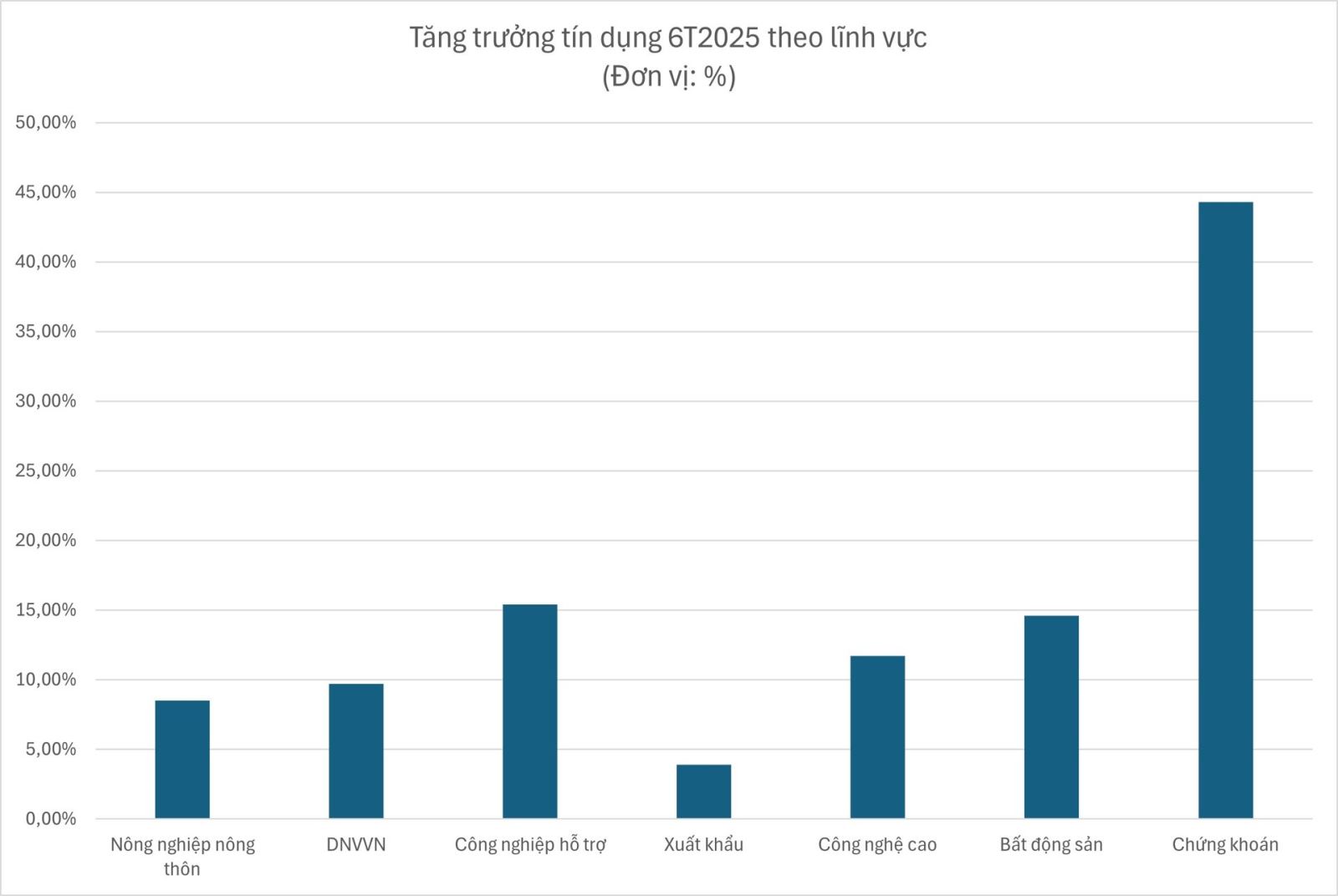

Còn theo VDSC, cơ cấu tín dụng trong nửa đầu năm 2025 vẫn chưa có sự chuyển biến so với những năm trước đó. Cụ thể, trong 6 tháng đầu năm 2025, các lĩnh vực ưu tiên vẫn ở mức thấp. Đơn cử như tăng trưởng tín dụng trong lĩnh vực nông nghiệp nông thôn 6 tháng đầu năm 2025 đạt 8,5% trong khi con số này đối với nhóm doanh nghiệp nhỏ và vừa là 9,7%; xuất khẩu là 3,9% và công nghệ cao là 11,7%.

Các lĩnh vực không ưu tiên như bất động sản, chứng khoán lại có mức tăng trưởng tín dụng cao hơn mức tăng bình quân, lần lượt là 14,6% và 44,3% trong 6 tháng đầu năm 2025.

Về các gói tín dụng mục tiêu, ngoại trừ chương trình cho vay tam nông được giải ngân hết và nâng hạn mức lên 185.000 tỷ đồng thì các chương trình cho vay nhà ở xã hội hay hạ tầng/công nghệ số có tỷ lệ giải ngân khá thấp.

.png)

Cụ thể, đối với chương trình cho vay nông, lâm, thủy sản, các ngân hàng đã giải ngân được 106.000 tỷ đồng, tương ứng với tỷ lệ giải ngân 57,3%. Đối với chương trình cho vay nhà ở xã hội với quy mô 145.000 tỷ đồng song mới chỉ giải ngân được 4.578 tỷ đồng, tương ứng với tỷ lệ giải ngân 3,2%. Còn lại, chương trình cho vay hạ tầng, công nghệ số với quy mô 500.000 tỷ đồng mới chỉ giải ngân được 5.200 tỷ đồng.

Link gốc