MBS Research cho rằng các ngân hàng có chi phí vốn thấp hơn và chất lượng tài sản không bị suy giảm nhiều so với quý 1/2023 sẽ có khả năng thúc đẩy tăng trưởng tín dụng cao hơn trong nửa cuối năm 2023.

MBS Research vừa có điều chỉnh dự báo tăng trưởng tín dụng năm 2023 của một số ngân hàng.

Tín dụng sẽ tăng tốc song vẫn khó đạt được kỳ vọng ban đầu

Tính đến cuối tháng 8/2023, tín dụng mới chỉ tăng 5,3% so với đầu năm, thấp hơn khá nhiều so với mức tăng 9.9% cùng kỳ năm ngoái, cũng như còn cách khá xa so với mục tiêu 14% cho cả năm 2023.

MBS Research cho rằng tăng trưởng tín dụng sẽ khả quan hơn trong phần còn lại của năm 2023 nhờ sản xuất và xuất khẩu bắt đầu có tín hiệu phục hồi từ tháng 7 và tháng 8, đồng thời hiệu ứng từ lãi suất cho vay giảm bắt đầu kích hoạt lại nhu cầu vay vốn của doanh nghiệp và người dân.

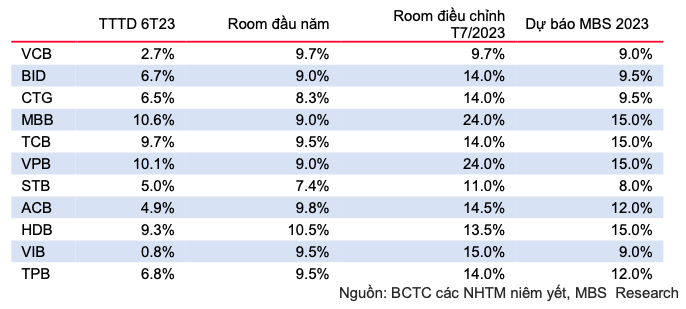

Tuy nhiên, từ diễn biến thực tế, MBS Research cho rằng nhu cầu hấp thụ vốn của nền kinh tế vẫn chưa phục hồi trong năm 2023, vì vậy MBS Research điều chỉnh giảm tăng trưởng tín dụng năm 2023 cho hầu hết các ngân hàng đang theo dõi.

Trong đó, riêng HDB và TCB được MBS dự báo tăng từ mức 13,5% và 14% cùng lên 15%. Còn lại đều giảm, VCB được dự MBS dự án giảm khá nhẹ từ mức 9,7% xuống 9%. Một số ngân hàng MBS dự báo giảm khá mạnh như MBB và VPB chỉ còn 15% so mức được cấp 24%; VIB cũng chỉ khoảng 9% so mức 15% được cấp; STB từ mức 11% về còn 8%; BID và CTG đều từ 14% xuống 9,5%...

Dự báo tăng trưởng tín dụng 2023 của một số NHTM trong danh mục theo dõi

Ngân hàng nào sẽ có ưu thế cạnh tranh tín dụng trong những tháng cuối năm?

MBS Research cho rằng những ngân hàng có tổng hợp các đặc điểm sau sẽ có lợi thế thu hút tín dụng trong những tháng cuối năm.

Thứ nhất, trong bối cảnh sản xuất kinh doanh chưa thật sự khởi sắc, các NHTM đều đang khá thận trọng khi cân nhắc các quyết định cho vay cũng như đảm bảo chất lượng tín dụng. Do đó, MBS Research cho rằng những ngân hàng có chất lượng tài sản ít suy giảm hơn trong 6 tháng đầu năm có dư địa đẩy tín dụng cao hơn trong 6 tháng cuối năm 2023.

Thứ hai, kể từ ngày 1/9, Thông tư 06 có hiệu lực cho phép các ngân hàng được quyền xem xét và quyết định cho khách hàng vay để trả nợ khoản vay tại ngân hàng khác. Điều này sẽ thúc đẩy xu hướng cạnh tranh lãi suất để thúc đẩy tín dụng (songkhông làm tăng trưởng đáng kể quy mô tín dụng của toàn ngành). Vì vậy những ngân hàng có chi phí vốn tốt hơn sẽ có khả năng mạnh tay để thu hút khách hàng hơn.

Cổ phiếu lựa chọn: VCB, ACB và OCB

MBS Research lựa chọn VCB, ACB và OCB dựa trên cơ sở (i) dư địa tăng trưởng tín dụng cho 6 tháng cuối năm 2023 khả quan tính từ mức tăng trưởng 6 tháng đầu năm đến mức dự báo của MBS Research; (ii) chi phí vốn thấp giúp dư địa giảm lãi suất cho vay đầu ra còn nhiều tăng tính cạnh tranh tăng trưởng tín dụng; (iii) chất lượng tài sản suy giảm ít hơn so với thời điểm cuối quý 1/2023.

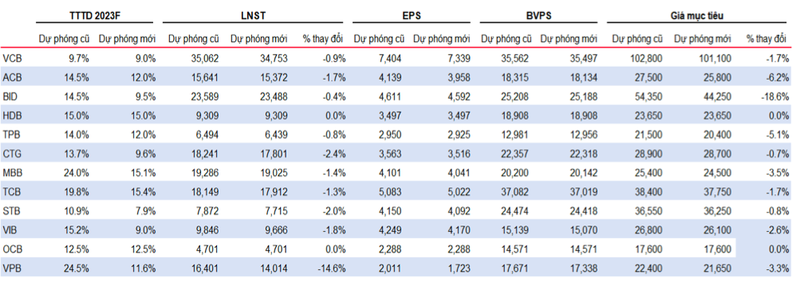

Điều chỉnh dự phóng KQKD và giá mục tiêu của các NH trong danh mục MBS Research

Trong đó với ACB, NIM tiếp tục được cải thiện trong 2 quý cuối 2023, dự báo NIM 2023 đạt 4,18% (tăng 5 điểm cơ bản so với 2 quý đầu 2023).

Tăng trưởng tín dụng 2023 đạt 12% (2 quý đầu 2023 đạt 4,9%) nhờ nhu cầu tín dụng bán lẻ được hồi phục. Kết quả kinh doanh 6 tháng đầu năm 2023 cũng cho thấy tăng trưởng tín dụng của ACB hồi phục tốt khi đạt 4,9% cuối Q2/23, trong khi mức tăng trưởng tín dụng đang âm 0,6% cuối quý 1/2023.

Chất lượng tài sản của ACB tiếp tục nằm trong top các ngân hàng khi không có hoạt động cho vay trái phiếu doanh nghiệp và 95% các khoản cho vay bất động sản đều có tài sản đảm bảo. Tỷ lệ nợ xấu 2 quý cuối 2023 cũng nằm trong các ngân hàng thấp nhất ngày.

Lợi nhuận trước thuế năm 2023 của ACB dự kiến đạt 19.215 tỷ đồng và năm 2024 là 22.154 tỷ đồng.

Đối với VCB, NIM được kỳ vọng cải thiện trong 2 quý cuối 2023 khi lãi suất huy động đạt đỉnh trong quý 1/2023 và nhu cầu tín dụng cải thiện trong 2 quý cuối 2023. NIM 2023 dự đạt 3,31% (tăng 2 điểm cơ bản so với 2 quý cuối 2023).

Tăng trưởng tín dụng 2023 đạt 9% (6 tháng đầu 2023 đạt 2,7%) nhờ nhu cầu tín dụng được cải thiện.

Trong bối cảnh nợ xấu gia tăng giữa toàn ngành ngân hàng, chất lượng tài sản tốt tạo cho VCB bộ đệm vững chắc. Tỷ lệ NPL đạt 0,83% và LLR đạt 386% (trong 2 quý cuối 2023). Điều này cũng giúp cho ngân hàng giảm bớt áp lực trích lập dự phòng trong 2 quý cuối 2023, nhờ đó lợi nhuận trước thuế có nhiều dư địa tăng trong 6 tháng cuối 2023 và 2024. MBS dự kiến VCB lãi trước thuế năm 2023 đạt 43.442 tỷ đồng và năm 2024 là 53.150 tỷ đồng.

Cuối cùng là OCB, tăng trưởng tín dụng năm 2023 và 2024 được dự báo đạt 12,5% và 15,8% với kỳ vọng mảng cho vay khách hàng cá nhân sẽ khả quan hơn trong nửa cuối năm 2023 và phục hồi nhu cầu trong năm 2024.

NIM trong năm 2023 và 2024 được dự báo sẽ đạt lần lượt 4% và 4,2%. Chi phí dự phòng rủi ro giảm 5,6% và tăng 19,2% so cùng kỳ trong năm 2023 và 2024 do MBS kỳ vọng OCB sẽ gia giảm tỷ lệ trích lập dự phòng/tổng dư nợ xuống còn 0,7% (năm 2022 là 0,9%).

Lợi nhuận trước thuế năm 2023 và 2024 của OCB tăng trưởng lần lượt 33,9% và 32,9% so cùng kỳ.

Minh An