Chỉ số VN-Index khép lại diễn biến quý 3 với dấu hiệu tạo đỉnh, báo hiệu kết thúc chu kỳ tăng giá ngắn hạn nối dài từ quý 2 đến nay.

Tâm lý thị trường chuyển từ "hưng phấn" sang thận trọng

Trong báo cáo chiến lược mới công bố, Chứng khoán FPTS nhận định tâm lý thị trường cũng đang chuyển từ trạng thái "hưng phấn" sang chiều hướng thận trọng hơn khi trọng tâm sự chú ý của nhà đầu tư đang chuyển dịch sang câu chuyện tỷ giá và các tín hiệu vĩ mô cho giai đoạn cuối năm 2023.

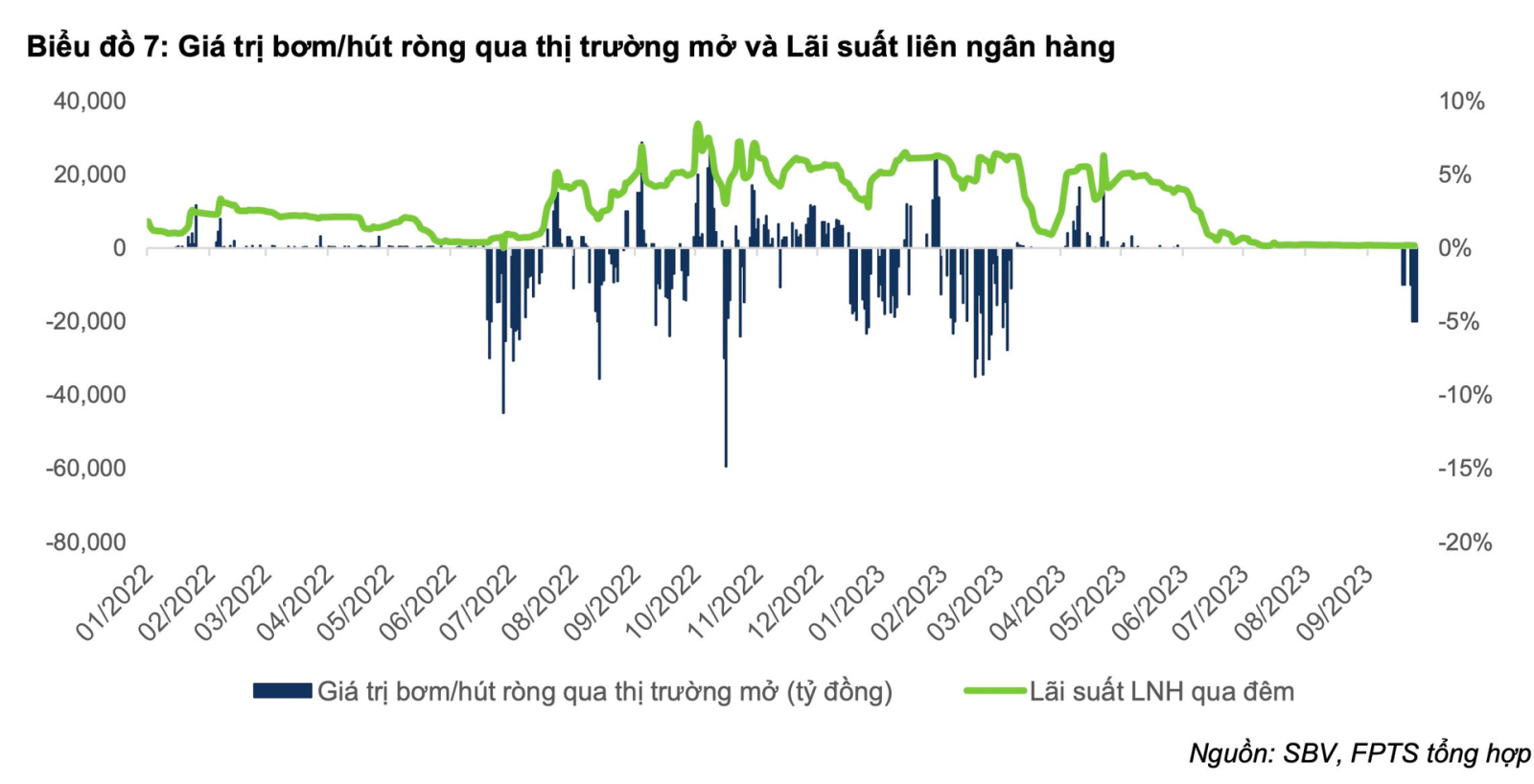

Một trong những nguyên nhân chính tác động khiến tâm lý thị trường đột ngột chuyển biến tiêu cực trong quý 3 là việc Ngân hàng nhà nước (NHNN) phát hành tín phiếu trên kênh thị trường mở (OMO) lần đầu tiên kể từ sau tháng 3/2023 đến nay. Chỉ trong thời gian ngắn từ 21 – 29/09, NHNN đã liên tục hút ròng gần 94.000 tỷ đồng qua kênh tín phiếu và điều này khiến nhà đầu tư lo ngại về khả năng đảo ngược chính sách tiền tệ.

Về mặt dữ liệu, chưa có dấu hiệu nào cho thấy khả năng của sự thay đổi chính sách tiền tệ nhưng sẽ cần theo dõi thận trọng hơn đối với các động thái điều tiết từ NHNN trong nghiệp vụ OMO và tỷ giá trong giai đoạn quý 4.

Trong bối cảnh hiện tại, hành động của NHNN vẫn mang tính chủ động trong hoạt động điều hành, nhằm hút bớt thanh khoản thị trường để giảm áp lực đầu cơ tỷ giá trong ngắn hạn. Việc duy trì một mức lãi suất thấp quanh 5,7% như hiện tại là một việc tương đối khó trong giai đoạn cuối năm 2023 tuy nhiên việc giữ ổn định lãi suất nhiều khả năng vẫn sẽ là ưu tiên của NHNN khi nền kinh tế vẫn chưa hồi phục.

VN-Index chưa tạo đáy, vùng cân bằng quanh ngưỡng 1.080 -1.100 điểm

Chỉ số VN-Index khép lại diễn biến quý 3 với dấu hiệu tạo đỉnh, báo hiệu kết thúc chu kỳ tăng giá ngắn hạn nối dài từ quý 2 đến nay.

Mẫu hình Double Top ghi nhận trên đồ thị chỉ số cho thấy rủi ro ngắn hạn đang tăng trở lại. Trong lịch sử, mỗi khi VN-Index kích hoạt tín hiệu cho mẫu hình này thì thị trường nhiều khả năng sẽ mất nhiều thời gian hơn để tìm kiếm điểm cân bằng cũng như cần thiết phải trải qua nhịp tái tích lũy để thu hút dòng tiền quay trở lại.

.png)

Về chỉ báo, các tín hiệu xu hướng và xung lực đều đang nhanh chóng nghiêng về chiều giá xuống. MACD theo tuần lần đầu cắt xuống đường Signal kể từ tháng 12/2022 đến nay cho thấy xung lực chiều giảm đang rất mạnh mẽ và có thể sẽ tiếp tục hướng về khu vực của Zero-Line.

Điểm tích cực là diễn biến chỉ báo thị trường MASI vẫn đang duy trì đà phân kỳ dương với signal MA 52 tuần. Theo tương quan biến động với chu kỳ của VN-Index, dấu hiệu phân kỳ này đóng vai trò báo hiệu nhịp Early Bull của chu kỳ thứ 6 vẫn đang được duy trì và VN-Index vẫn đang vận động theo kịch bản của kênh giá tăng giá trung dài hạn.

Theo dự báo của FPTS, quá trình điều chỉnh và tích lũy có thể là diễn biến chủ đạo của thị trường trong nửa đầu quý 4/2023. Tuy nhiên, mức độ giảm giá kế tiếp có thể sẽ không quá lớn bởi chỉ số đã lùi về sát khu vực hỗ trợ mạnh 1.100 điểm và những dấu hiệu ủng hộ cho chu kỳ mới trên xu hướng dài hạn của thị trường vẫn đang được giữ vững.

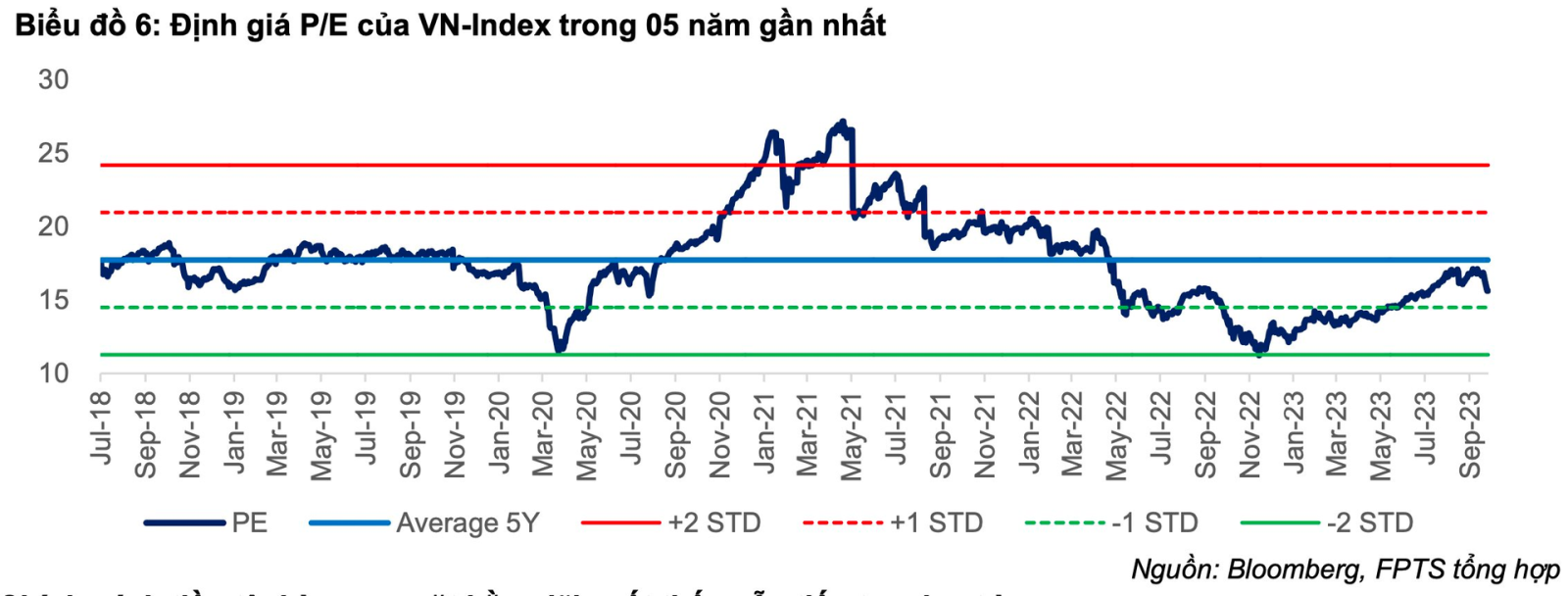

Dư địa điều chỉnh có thể sẽ tiếp tục đưa mức định giá P/E về tiệm cận với ngưỡng trung bình 05 năm trừ 1 độ lệch chuẩn (-1 STD), tương ứng với với khoảng dao động quanh vùng 1.070 - 1.080 điểm của VN-Index.

"Điểm cân bằng mới được kỳ vọng sẽ xác nhận quanh khu vực 1.080 - 1.100 điểm của VN-Index trong nửa đầu quý 4 và giai đoạn tích lũy có thể sẽ là bước chuẩn bị tiếp theo cho kỳ vọng hình thành nhịp sóng mới trên chu kỳ biến động dài hạn", đội ngũ phân tích nhận định.

Về mặt định giá, VN-Index đang giao dịch ở mức P/E 15,6x , tương ứng với chiết khấu 11,8% so với P/E trung bình 05 năm. So với P/E 17,1x của vùng đỉnh ngắn hạn, đà giảm ngắn hạn của thị trường đã đưa VN-Index về nền giá hấp dẫn hơn. Môi trường lãi suất thấp cùng tỷ suất sinh lời hàm ý của thị trường tương ứng ở mức 6,8 - 7,3% có thể sẽ tiếp tục là điểm nhấn thu hút dòng tiền giao dịch.

Trong ngắn hạn, số liệu kinh tế xã hội Q3/2023 đang phần nào chỉ ra dấu hiệu cải thiện khi ước tính tăng trưởng GDP quý 3/2023 tăng 5,33% so với cùng kỳ và tín hiệu phục ở hồi lĩnh vực sản xuất công nghiệp. Bức tranh kết quả kinh doanh quý 3/2023 được kỳ vọng có thể sẽ bao hàm những con số tích cực hơn và góp phần hỗ trợ cho thị trường.

Mai Chi