Năm 2023, lợi dụng việc công an thanh, kiểm tra hoạt động thu hồi nợ của các công ty tài chính, hàng loạt các hội nhóm bùng nợ mọc lên như nấm, tạo ra một làn sóng ồn ào. Nhưng ẩn sau con sóng đó là biết bao chuyện đáng giật mình mà không thể đề cập hết chỉ trong một bài viết.

Kèo bùng nợ “ồn ào” và vòng xoáy không hồi kết

Năm 2023, theo kết quả khảo sát của công ty nghiên cứu Decision lab, 30% người lao động tại Việt Nam bị mất việc hoặc giảm thu nhập từ 10%-50%. Đây cũng chính là nhóm thu nhập thấp bị ảnh hưởng nặng nề đến nguồn chi phí sinh hoạt kéo theo việc phát sinh các khoản nợ kéo dài & khả năng thanh khoản nợ trở nên khó khăn hơn.

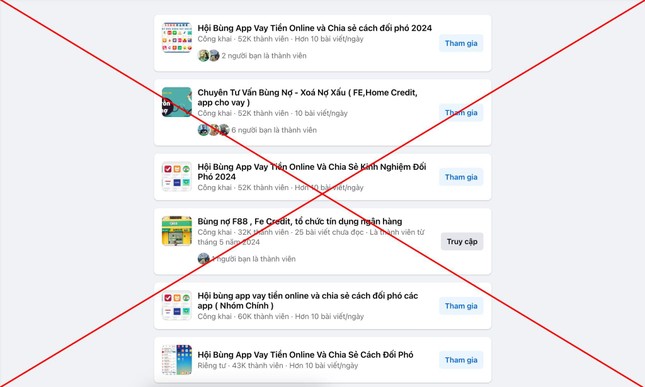

Cùng với đó, năm 2023, lợi dụng việc một số đơn vị kiểm soát hồ sơ lỏng lẻo, việc giải ngân cho vay nhanh dễ dàng cũng như việc thanh, kiểm tra nhằm chấn chỉnh hoạt động thu hồi nợ tại các công ty tài chính của cơ quan công an, một bộ phận thiếu ý thức đã trục lợi bằng cách cố tình không trả các khoản nợ đã vay. Nhưng khác với trước kia, lần này, việc bùng nợ trở nên công khai và làn truyền với tốc độ chóng mặt trên mạng xã hội với hàng trăm hội nhóm khác nhau.

Thậm chí, có chuyên gia còn cho rằng đây là lần đầu tiên trong lịch sử cho vay tiêu dùng Việt Nam, việc bùng nợ lại trở nên “đương nhiên”, “ồn ào” đến vậy và đó là một vấn nạn xã hội để lại nhiều hậu quả nghiêm trọng. Với người bùng nợ là việc có thể bị khởi kiện hình sự.

Với các công ty tài chính là những khoản nợ xấu, thua lỗ và buộc phải thắt chặt điều kiện vay khiến cơ hội cho những người muốn vay tiền để vượt khó, thoát nghèo trở nên ít hơn rất nhiều.

Những hội nhóm hướng dẫn nhau bùng nợ liên tiếp xuất hiện trên mạng xã hội, tạo ra một vấn nạn xã hội nghiêm trọng…

Trên các nhóm bùng nợ, sau những lời cổ vũ “đừng dại mà trả nợ” là việc dẫn dắt người bùng nợ vào những cách vay khác, nguy hiểm hơn, luẩn quẩn hơn và không hồi kết. Vay không gặp mặt, vay trong “một nốt nhạc”, vay không cần chứng minh thu nhập, nợ xấu, tài sản đảm bảo… Nhiều người thấy dễ vay là hớn hở vay, vồn vã vay, vay bất chấp với suy nghĩ rồi thì cũng sẽ bùng được thôi.

Kết quả là “app chồng app” với lãi suất lên đến vài trăm, thậm chí cả nghìn %/năm và dính vào một vòng xoáy nợ nần không hồi kết. Lần này là với tín dụng đen với hậu quả thì ai cũng biết, “tán gia bại sản”, trốn chui trốn nhủi không biết đến ngày nào.

Hậu quả bất ngờ

Theo luật sư Đỗ Thị Hằng, Luật sư cao cấp Công ty Luật TNHH BFSC, tâm lý “cứ bùng đấy, ai dám đến đòi” xuất phát từ việc một số người thiếu ý thức cho rằng, việc các công ty tài chính đòi nợ là phạm pháp, sẽ bị công an “sờ gáy” và sẽ không dám khởi kiện. Thực tế, các công ty này đã nắm đầy đủ cơ sở pháp lý để kiện người bùng nợ ra tòa, chỉ là vấn đề thời gian.

Thời gian đầu, các công ty sẽ chủ động thuyết phục người vay nhưng nếu không hợp tác, họ mới khởi kiện. Khi đó, dù đã bùng được 5 hay 10 năm thì vẫn bị truy cứu trách nhiệm tùy theo mức độ.

Theo thông tin từ một công ty cho vay cầm cố lớn tại Việt Nam, chỉ trong hơn 5 tháng đầu năm, công ty này đã gửi 91 hồ sơ bùng nợ đến cơ quan công an và 71 bộ hồ sơ khởi kiện tới tòa án, trong đó có những trường hợp điển hình như khách hàng Mai Ngọc N. (Thanh Hóa), Đặng Công M. (Bắc Ninh), Trịnh Xuân P. (Hòa Bình), Hồ Văn K. (Đắk Lắk), Trương Trần Thanh S. (Đà Nẵng)...

Bùng nợ làm ảnh hưởng đến nhiều bên, cả người đi vay, người cho vay lẫn người chuẩn bị vay.

Khi bị khởi kiện và bị cơ quan chức năng kết luận, tùy mức độ, người vay có thể sẽ bị kết “Tội lạm dụng tín nhiệm, chiếm đoạt tài sản” nếu cố tình vay để bùng hoặc vay xong trốn nợ, bán tháo tài sản bảo đảm… Khung hình phạt tối thiểu là cải tạo không giam giữ đến 3 năm hoặc phạt tù từ 6 tháng đến 3 năm, tối đa có thể từ 12 đến 20 năm tại điều 175 Bộ luật Hình sự 2015 sửa đổi bổ sung 2017.

Nếu người vay cố tình làm giả giấy tờ, cung cấp thông tin cá nhân giả sẽ bị khởi tố “Tội lừa đảo, chiếm đoạt tài sản” theo quy định tại tại Điều 174 Bộ luật Hình sự, mức phạt cao nhất lên đến tù chung thân. Những người kích động, xúi giục, chỉ cách lừa đảo hoặc cung cấp những điều kiện cần thiết cho người thực hiện hành vi lừa đảo có thể bị xử lý hình sự với vai trò đồng phạm.

Với các công ty tài chính, khởi kiện không phải điều họ mong muốn. Thậm chí, đa phần các tổ chức tín dụng đều chủ động giãn nợ cho khách như một cách chia sẻ khó khăn. Nhưng theo lãnh đạo một công ty cho vay cầm cố tài sản thì rất ít người vay chủ động xin giãn nợ mà chủ yếu là bùng bất chấp.

“Đừng trốn tránh một trách nhiệm trước mắt để rồi cùng lúc phải đối diện với rủi ro pháp lý hoặc rủi ro xã hội với tín dụng đen. Chỉ nên vay khi thực sự cần và chỉ vay trong khả năng có thể trả được”, đó là lời khuyên từ luật sư Hằng.

Theo số liệu mới nhất mà Hiệp hội Ngân hàng Việt Nam công bố tháng 4/2024, dư nợ cho vay tiêu dùng của các công ty tài chính là khoảng 138,8 nghìn tỷ đồng, chiếm khoảng 5% dư nợ tín dụng tiêu dùng toàn hệ thống. Tỷ trọng dư nợ tín dụng tiêu dùng chiếm khoảng 21% tổng dư nợ tín dụng nền kinh tế, đạt gần 2,9 triệu tỷ đồng, đây là con số tương đối lớn.

Thục Quyên-Link gốc